«RSDH: » Банковские риски Платформа RS-DataHouse

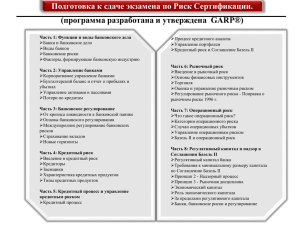

реклама

Платформа RS-DataHouse «RSDH: Банковские риски» Бизнес-приложение «RSDH: Банковские риски» — это комплексное решение, предназначенное для эффективного, достоверного и своевременного расчета, анализа, оценки и контроля всех видов рисков банка, а также для качественного управления капиталом банка с учетом рисков. Бизнес-приложение позволяет осуществлять мониторинг рисков, рассчитывать коэффициенты и показатели рисков, получать достоверную аналитическую отчетность, в том числе соответствующую требованиям Банка России и рекомендациям Базель II и Базель III. Платформа RS-DataHouse Финансовая устойчивость банка Управление капиталом Эффективность внутреннего контроля Устойчивая кредитная политика Расчет регулятивного капитала Моделирование и расчет экономического капитала Различные методы аллокации экономического капитала на подразделения и оценка их эффективности с учетом уровня риска Внутренняя оценка достаточности капитала Расчет, мониторинг и контроль риск-аппетита для каждого вида риска Расчет рентабельности капитала, скорректированной на риск (RAROC) Расчет финансового рычага (левериджа) Управление операционным риском Организация базы данных для накопления статистики, отражающей понесенные операционные убытки Расчет операционного риска на основе статистики потерь Применение базового и стандартизированного (TSA и/или альтернативного) методов Построение оценочных карт по направлениям деятельности и источникам возникновения рисков Использование усовершенствованных методов измерения риска Статистическое моделирование Управление кредитным риском Расчет RWA по типам риска с учетом требований Базельского комитета и Банка России Оценка внутренних рейтингов контрагентов с использованием подхода IRB согласно рекомендациям Базель II и Базель III посредством определения риск-классов и анализ сделок клиента (оценка величины обязательств контрагента, подверженных кредитному риску (EAD), оценка потерь в случае дефолта заемщика (LGD), вероятность дефолта контрагента (PD), кредитный риск сделки и пр.) Оценка качества классификации модели на основе построения кривой Лоренца (ROC-кривой) и оценки коэффициента Джини Расчет резервов на возможные потери в соответствии с различными методиками Моделирование вероятностей потенциальных рисков и дефолта Формирование мотивированного суждения о финансовом положении заемщика в соответствии с Положениями Банка России № 254-П и № 283-П «RSDH: Банковские риски» Управление рыночным риском Расчет величины VaR для портфеля и для отдельного финансового инструмента с использованием различных методов (метод Монте-Карло, историческое моделирование, параметрический метод) Анализ текущего состояния портфеля, учет планируемых изменений Возможность оценки риска на основе базовых/фактических данных и позитивных/негативных сценариев изменения ситуации (сценарный анализ what if, стресс-тестирование) Контроль адекватности используемых моделей с помощью процедуры верификации (backtesting) Применение технологий оценки Shortfall и CAPM (Capital Asset Pricing Model) Расчет рыночного риска согласно Положению №387-П ЦБ РФ Управление риском ликвидности Ведение платежного календаря, расчет срочности активов и пассивов в зависимости от их видов и сроков погашения Анализ ликвидности в различных разрезах структуры активов/пассивов Сценарное моделирование рисков Возможность разработки сценариев и мероприятий по восстановлению ликвидности банка Применение gap-анализа и коэффициентного анализа для оценки риска Установление лимитов и ставок привлечения/размещения средств по отдельным инструментам и(или) срокам VaR-анализ портфеля с учетом риска ликвидности Стресс-тестирование и прогноз ликвидности Контроль за выполнением установленных процедур по управлению ликвидностью Обязательные нормативы и отчетность (определение величины текущей, мгновенной, долгосрочной ликвидности; расчет коэффициентов и показателей ликвидности, в том числе LCR, NSFR) Управление процентным риском Выделение фиксированных и плавающих процентных ставок, соответствующих объемам активов и пассивов Анализ сбалансированности процентных доходов и расходов по объему и срокам получения/уплаты (процентный gap-анализ) Использование внутренней рейтинговой модели для измерения рисков Применение метода дюрации для управления процентным риском Моделирование потерь методом Монте-Карло (имитационное моделирование) Мониторинг и анализ изменений рыночных трендов Сбалансированность денежных потоков Минимизация убытков при изменении процентной ставки Платформа RS-DataHouse Мощные инструменты и механизмы Возможности бизнес-приложения Наличие встроенных инструментов прогнозирования и моделирования Единая среда стресс-тестирования Использование различных методов оценки рисков — как собственных, так и штатных Формирование отчетов по запросу (ad hoc) Использование технологии DataMining Оперативный мониторинг всех видов рисков Установление лимитов Создание отчетности для нужд внутрибанковского управления и для передачи в надзорные органы Загрузка данных и интеграция Специализированное решение Быстрая адаптация решения Загрузка, обработка и хранение информации, необходимой для управления рисками (источники данных — АБС, торговая система, Bloomberg, ММВБ, Cbonds, Банк России и т.п.) Система контроля качества данных Широкие возможности по интеграции с внешними и внутренними системами банка Поддержка архитектуры SOA Быстрая интеграция бизнес-приложения в ИТ-инфраструктуру банка Гибкий подход к внедрению Наши партнеры Возможность внедрения как всего бизнес-приложения «RSDH: Банковские риски», так и отдельного модуля по требуемому риску или функциональности Адаптация решения под требования заказчика осуществляется за счет настроек и позволяет учесть особенности выполнения операций в банке Предоставление сопроводительной документации по каждому модулю и по бизнес-приложению в целом Открытость системы для развития собственными силами или с привлечением вендора Наши клиенты +7 (495) 796-9310 | www.softlab.ru | sales@softlab.ru