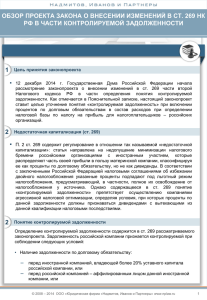

Налоговые риски по контролируемой задолженности. Итоги 2015.

реклама

Тезисы Ильиновой Татьяны Алексеевны, руководителя Департамента аудита АКГ «Градиент Альфа» ilinova@gradient-alpha.ru, +7 (495) 740-12-64, доб. 2004 Налоговые риски по контролируемой задолженности. Итоги 2015. Вопросы внутрихолдингового финансирования остаются довольно актуальными и уходящий 2015г. дал нам несколько важных ответов. Был принят ряд ключевых судебных решений, даны официальные разъяснения. С 2016г. вступают в силу изменения в налогообложении, связанные с тонкой капитализацией. Эта тема вызывает на практике очень много вопросов, рождает противоречия между бизнесом и ФНС. Неверная квалификация процентов по контролируемой задолженности сопряжена с высоким налоговым риском. Именно поэтому хочу сегодня обратить сегодня ваше внимание на несколько важных моментов этой темы. В российском законодательстве вопрос "тонкой капитализации" регулируется 269ст. НК РФ в части налогообложения процентов по займам при наличии контролируемой задолженности. Контролируемой признается задолженность российской «дочки» перед материнской компанией или ее другой российской «дочкой». Достаточная для этого доля участия составляет 20%. Если займы от аффилированных лиц втрое превысили чистые активы заемщика, платежи могут быть переквалифицированы в дивиденды, в таком случае на них доначисляется налог. Итак до 2015г., речь в основном шла о контролируемой задолженности по займам дочерней перед материнской компанией. В 2015г. сразу по трем делам суды разных инстанций вынесли решение о признании контролируемой задолженности между сестринскими структурами подконтрольными одной и той же материнской компании. В июле Верховный суд (305-КГ15-8766 от 17.07.2015) согласился с доначислением 250 млн. руб. налогов, штрафов и пеней «Ачимгазу», переквалифицировав в дивиденды заем в 923 млн руб. от другой иностранной «дочки» его иностранной материнской компании. Убедить суд, что Налоговый кодекс не признает задолженность «дочки» от сестринской компании контролируемой, «Ачимгазу» не удалось. Аналогичные решения были приняты уже в августе Девятым арбитражным апелляционным судом и Федеральным арбитражным судом Московского округа. Доначисления по ним в совокупности составили почти 1,5 млрд. руб. Суды разъяснили, что нормы ст. 269 НК применяются не только при прямой, но и при косвенной аффилированности между российским получателем займа и иностранной компанией, которая или через которую ему предоставляется займ. Тогда же аналогичную позицию обозначили и налоговые органы в официальном разъяснении, выпустив письмо от 22.06.2015г. N ГД-4-3/10807@. В настоящее время в Госдуме находится на рассмотрении проект федерального закона N 724609-6 "О внесении изменений в 269ст. НК РФ в части определения понятия контролируемой задолженности». Если он будет принят с 2016 г. задолженность между сестринскими структурами будет признаваться контролируемой. Кстати займы от независимых банков должны уйти из-под контроля. Таким образом, косвенная зависимость российского заемщика от иностранного займодавца выражается в подконтрольности обоих компаний единой материнской компании, даже если между самими заимодавцем и заемщиком нет прямого владения акциями или долями в уставном капитале друг друга. Далее, со следующего у нас меняются предельные значения %х ставок. Проценты у заимодавца и заемщика учитываются соответственно в доходах и расходах исходя из ставки договора займа, если она укладывается в интервал предельных значений. По доходам она должна быть больше. По расходам меньше установленного предела. Если же ставка выходит за границы предельных значений придется применять рыночную ставку. Итак, с 2016 года если рублевые долговые обязательства возникли из контролируемых сделок, то при расчете налога на прибыль предельные значения составляют 75% и 125% ключевой ставки ЦБ РФ. Т.е. для дохода ставка должна превышать 75%, для расходов должна быть не выше 125% ставки Банка России, сейчас 180%. Ключевая ставка сейчас 11%, соответственно предельные значения от 8,25 до 13,75%. И не забываем, что при фиксированной ставке в договоре она определяется на момент выдачи средств и остается неизменной. Поэтому Ваши предельные значения могут быть и выше если, например, вы взяли займ до понижения банком ставки до 11%. По валютным обязательствам у ставок свои предельные значения, но они не меняются в 2016г. Далее. Займодавцу необходимо сравнить величину задолженности с собственным капиталом (разницей между активами и обязательствами компании без учета задолженности по налогам). Если на последний день отчетного периода сумма контролируемой задолженности превышает величину собственного капитала более чем в 3 раза (а для банков и лизинговых организаций - в 12,5 раза), то, фактические проценты по займу сравниваются с предельной величиной (предельная величина находится отношением фактических процентов и коэффициента капитализации). В расходах как не сложно догадаться можно учесть %ы не выше предельной величины, превышение приравнивается к дивидендам и облагается налогом на прибыль (13 для российских и 15 для иностранных компаний). Также выплаченными дивидендами будут считаться все проценты по займу, не учтенные в расходах, например при отрицательном собственном капитале. Такой вывод в этом году сделал Минфин в Письме от 14.05.2015 N 03-08-05/27557. Арбитражная практика эти выводы подтверждает, сразу по нескольким делам в течение 2015г. суды признали все проценты при отрицательном собственном капитале дивидендами: - Постановление Арбитражного суда Уральского округа от 07.09.2015 по делу N А60-54425/2014 - Постановления Арбитражного суда Уральского округа от 23.04.2015 N Ф09-2212/15. Еще несколько спорных моментов по данной теме: • Международными соглашениями может быть предусмотрено, что суммы процентов подлежат неограниченному вычету при налогообложении прибыли, все в расходы никаких дивидендов нет (прямо или косвенно об этом говорят соглашения России с ФРГ, США, Нидерландами). Тем не менее, наши контролирующие органы не согласны с применением этих норм для российских заемщиков, выплачивающих проценты иностранным займодавцам. Суды налоговиков поддерживают и, не смотря на наличие международных соглашений, признают правомерными переквалификацию сверхлимитных процентов в дивиденды. В марте 2015г. к аналогичному выводу пришел Конституционный Суд (Определение от 24.03.2015 N 695-О), признав что нормы ст. 269 НК РФ не противоречит международным договорам. • В случае, когда контролируемая задолженность по процентам погашается взаимозачетом, обязанность по уплаты налога на прибыль с той их части (сверхпредельные проценты), которая приравнивается к дивидендам остается. Здесь единодушны и налоговые органы и Минфин, который выпустил об этом в июне письмо (от 14 июля 2015 г. N 03-08-05/40311) и суды также признают применение норм 269 ст здесь правомерными (Постановлении АС ЦО от 19.03.2015 по делу N А54-979/2014) • И даже если проценты по контролируемой задолженности прощены и в полном объеме учитываются в расходах, но при этом они превышают установленный предел, они будут исключены из расходов и переквалифицированы в дивиденды, невыплаченные, но дивиденды. В результате налог доначислят из-за неправомерного занижения налогооблагаемой базы. Аналогичное решение принял арбитражный суд московского округа в апреле 2015г. (Постановление от 13.04.2015 по делу № А40-41135/14) Говорить на эту тему можно еще долго. Сложностей и соответственно налоговых рисков, мы в своей аудиторской практике видим очень много. В заключении не забудьте при каждой выплате процентного дохода иностранцу заемщик выступает налоговым агентом и должен удержать и уплатить в бюджет налог на прибыль по ставке 20%. В противном случае он рискует заплатить эти деньги сам.