КАК ОПРЕДЕЛИТЬ ДОХОД ПРЕДПРИНИМАТЕЛЯ

реклама

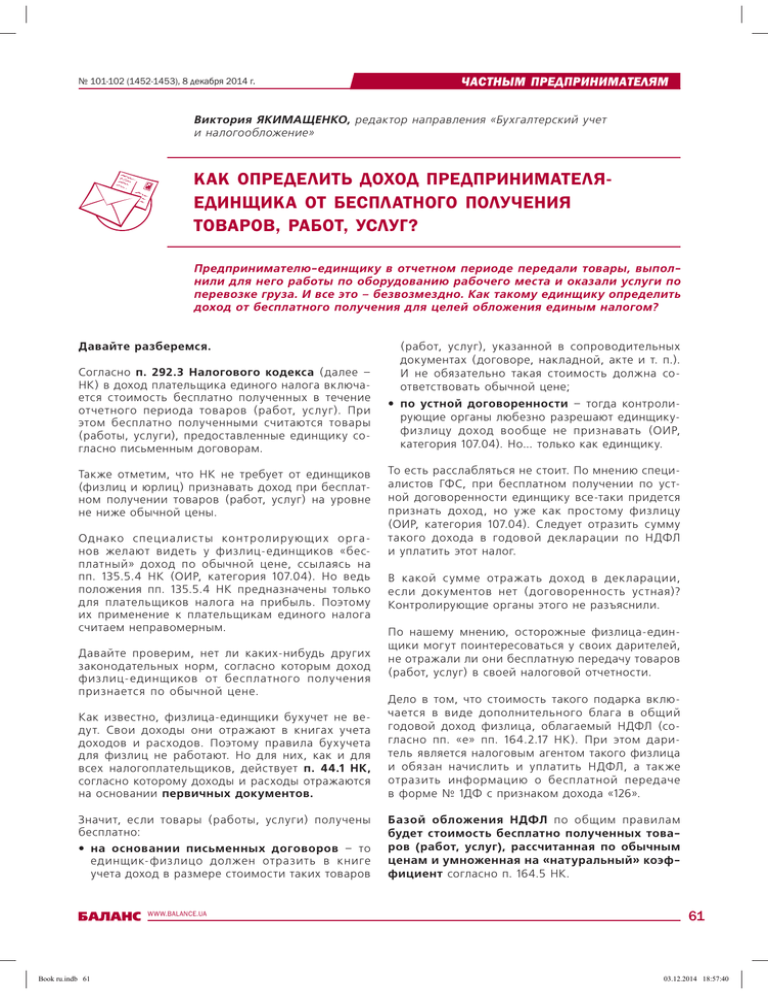

№ 101-102 (1452-1453), 8 декабря 2014 г. ЧАСТНЫМ ПРЕДПРИНИМАТЕЛЯМ Виктория ЯКИМАЩЕНКО, редактор направления «Бухгалтерский учет и налогообложение» КАК ОПРЕДЕЛИТЬ ДОХОД ПРЕДПРИНИМАТЕЛЯЕДИНЩИКА ОТ БЕСПЛАТНОГО ПОЛУЧЕНИЯ ТОВАРОВ, РАБОТ, УСЛУГ? Предпринимателю-единщику в отчетном периоде передали товары, выполнили для него работы по оборудованию рабочего места и оказали услуги по перевозке груза. И все это – безвозмездно. Как такому единщику определить доход от бесплатного получения для целей обложения единым налогом? Давайте разберемся. Согласно п. 292.3 Налогового кодекса (далее – НК) в доход плательщика единого налога включается стоимость бесплатно полученных в течение отчетного периода товаров (работ, услуг). При этом бесплатно полученными считаются товары (работы, услуги), предоставленные единщику согласно письменным договорам. Также отметим, что НК не требует от единщиков (физлиц и юрлиц) признавать доход при бесплатном получении товаров (работ, услуг) на уровне не ниже обычной цены. Однако специалис ты контролирующих органов желают видеть у физлиц-единщиков «бесплатный» доход по обычной цене, ссылаясь на пп. 135.5.4 НК (ОИР, категория 107.04). Но ведь положения пп. 135.5.4 НК предназначены только для плательщиков налога на прибыль. Поэтому их применение к плательщикам единого налога считаем неправомерным. Давайте проверим, нет ли каких-нибудь других законодательных норм, согласно которым доход физлиц-единщиков от бесплатного получения признается по обычной цене. (работ, услуг), указанной в сопроводительных документах (договоре, накладной, акте и т. п.). И не обязательно такая стоимость должна соответствовать обычной цене; • по устной договоренности – тогда контролирующие органы любезно разрешают единщикуфизлицу доход вообще не признавать (ОИР, категория 107.04). Но... только как единщику. То есть расслабляться не стоит. По мнению специалистов ГФС, при бесплатном получении по устной договоренности единщику все-таки придется признать доход, но уже как простому физлицу (ОИР, категория 107.04). Следует отразить сумму такого дохода в годовой дек ларации по НДФЛ и уплатить этот налог. В какой сумме отражать доход в дек ларации, если документов нет (договоренность устная)? Контролирующие органы этого не разъяснили. По нашему мнению, осторожные физлица-единщики могут поинтересоваться у своих дарителей, не отражали ли они бесплатную передачу товаров (работ, услуг) в своей налоговой отчетности. Как известно, физлица-единщики бухучет не ведут. Свои доходы они отражают в книгах учета доходов и расходов. Поэтому правила бухучета для физлиц не работают. Но для них, как и для всех налогоплательщиков, действует п. 44.1 НК, согласно которому доходы и расходы отражаются на основании первичных документов. Дело в том, что стоимость такого подарка включается в виде дополнительного блага в общий годовой доход физлица, облагаемый НДФЛ (согласно пп. «е» пп. 164.2.17 НК). При этом даритель является налоговым агентом такого физлица и обязан начислить и уплатить НДФЛ, а так же отразить информацию о бесплатной передаче в форме № 1ДФ с признаком дохода «126». Значит, если товары (работы, услуги) получены бесплатно: • на основании письменных договоров – то единщик-физлицо должен отразить в книге учета доход в размере стоимости таких товаров Базой обложения НДФЛ по общим правилам будет стоимость бесплатно полученных товаров (работ, услуг), рассчитанная по обычным ценам и умноженная на «натуральный» коэффициент согласно п. 164.5 НК. WWW.BALANCE.UA Book ru.indb 61 61 03.12.2014 18:57:40 ЧАСТНЫМ ПРЕДПРИНИМАТЕЛЯМ Но здесь нужно учитывать еще норму пп. 165.1.39 НК. Согласно этой норме стоимость неденежных подарков в размере, не превышающем 50 % минимальной зарплаты (далее – МЗП) на 1 января отчетного года (в 2014 году – 609 грн.), не облагается НДФЛ. Сумма превышения облагается НДФЛ по ставке 15 % (или 17 %, если доход превышает 10 МЗП, в 2014 году – 12 180 грн.) (п. 167.1 НК). Итак, если дарители «обнародовали» факт бесплатной передачи, то получатель-физлицо должен задекларировать сумму налогооблагаемого дохода (в Налоговой декларации об имущественном состоянии и доходах физлица по форме, утвержденной приказом Миндоходов от 11.12.13 г. № 793, № 101-102 (1452-1453), 8 декабря 2014 г. далее – декларация). При этом НДФЛ ему платить не нужно – налог уплатил даритель. А если дарители не отразили бесплатную передачу физлицу товаров (работ, услуг) в своей налоговой отчетности либо они вообще не являются субъектами хозяйствования и не обязаны отчитываться? Тогда о таком подарке контролирующие органы могут так никогда и не узнать... если, конечно, бесплатно полученные товары в дальнейшем не будут использоваться физлицом в его хоздеятельности. Сведем в таблицу все вышеприведенные рассуждения. Стоимость товаров (работ, услуг), бесплатно полученных физлицом-единщиком, для целей обложения ЕН № п/п Способ получения товаров (работ, услуг) 1 1 2 Товары (работ, услуг) получены бесплатно: – на основании письменных договоров – на основании ус тных договоренностей 2 Стоимость бесплатно полученных товаров (работ, услуг) Мнение контролирующих Мнение «БАЛАНСА» органов 3 4 Устанавливается на уровне не ниже обычной цены Не учитывается при определении базы обложения единым налогом Является объектом обложения НДФЛ с отражением в налоговой декларации физлица Соответствует стоимости, указанной в документах, сопровождающих бесплатную передачу Не учитывается при определении базы обложения единым налогом Для целей НДФЛ определяется по обычным ценам с учетом «натурального» коэффициента. Ставка НДФЛ 15 % (или 17 %) применяется к сумме превышения 50 % МЗП, установленной на 1 января отчетного года. При этом НДФЛ должен уплатить даритель Таким образом, все зависит от способа оформления сделки. Если физлицо-единщик бесплатно получает товары (работы, услуги): • на основании письменных договоров дарения, других письменных договоров, которые согласно законодательству не предусматривают компенсации стоимости или возврата таких 62 Book ru.indb 62 товаров (работ, услуг) – то доход признается единщиком в размере стоимости товаров (работ, услуг), указанных в приходных документах; • на основании устной договоренности, то есть без документов – тогда доход получателя как простого физлица подлежит обложению НДФЛ. WWW.BALANCE.UA 03.12.2014 18:57:41