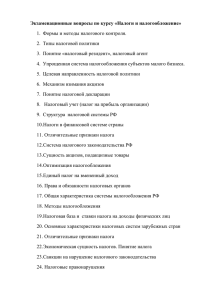

налоги и налогообложение - Тамбовский государственный

реклама