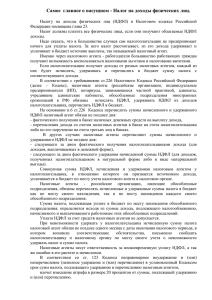

налогообложение физических лиц

реклама