Кипрские компании и международное налогообложение

реклама

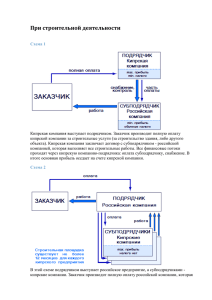

ИНФОРМАЦИОННЫЙ БЮЛЛЕТЕНЬ № 121 Кипрские компании и международное налогообложение Февраль 2014 г. Введение На протяжении многих лет Кипр является проверенным международным деловым центром с простой, удобной и привлекательной налоговой средой для иностранных инвесторов. Благодаря стратегически выгодному расположению острова, а также высокоразвитой инфраструктуре, благоприятным условиям для ведения бизнеса и высокому уровню сферы профессиональных услуг, использование кипрских компаний удобно и практично для работы не только на самом Кипре, но и при ведении международной деятельности. Несмотря на недавние потрясения в банковском секторе, все элементы, которые собственно и делают Кипр ведущей юрисдикцией ЕС для международного налогового планирования, сохранились в полном объеме. Кроме того, идет активная реструктуризация банковского сектора, который обретает утраченную стабильность. В любом случае, открытие кипрскими налоговыми резидентами счетов в кипрских банках не является обязательным условием. Главные особенности кипрской налоговой системы Соответствие стандартам ЕС и ОЭСР Применение всех Директив ЕС Обширная сеть межгосударственных соглашений об устранении двойного налогообложения (в частности с Россией, Украиной, Индией и ЮАР) Основа налогообложения: ‘Управление и контроль’ Общая ставка налога на прибыль 12,5% Фактическая ставка еще ниже благодаря освобождению от налога некоторых видов дохода, в том числе дивидендов на определенных, но простых условиях, прибыли от продажи акций и некоторых других прав, а также прибыли зарубежных подразделений, капитального прироста при продаже зарубежных капитальных активов, прибыли от некоторых видов шиппинговой деятельности и освобождение от налога 80% прибыли от определенной деятельности, связанной с правами на интеллектуальную собственность Отсутствие регулирования трансфертного ценообразования, лишь общее применение принципа проведения операций на рыночных условиях Отсутствие правил «тонкой» капитализации или регулирования КИК Стандартная ставка НДС 19% Одностороннее освобождение от двойного налогообложения Отсутствие налоговых удержаний с платежей нерезидентам Отсутствие сборов за отказ от участия Limassol(HQ) • London • Moscow • Warsaw • Bucharest • Athens • Thessaloniki • Tortola • Johannesburg • Cape Town • Luxembourg • Sofia • Beijing Варианты использования кипрских компаний Основные варианты использования кипрской компании в целях создания структуры для оптимального международного налогообложения: 1. 2. 3. 4. 5. 6. Торговая компания Холдинговая компания Финансовая компания Компания по работе с интеллектуальной собственностью Компания по работе с недвижимым имуществом Кипрская компания-нерезидент 1. Кипрская торговая компания Отсутствие кипрского налога на дивиденды Инвестор из ЕС / других стран Investor Продажа товаров и услуг НДС в ЕС number Компании ЕС/других стран Налог на прибыль 12,5% Возможность использования агентской структуры ВОЗМОЖНОСТЬ НАЛОГОВОГО ПЛАНИРОВАНИЯ С БРИТАНИЕЙ: управление и контроль британских компаний, вовлеченных в международные операции за пределами Британии, может осуществляться с Кипра. При этом налог взимается только на Кипре (12,5%), а не в Британии (где налоговая ставка 21% / 20% с 1 апреля 2014 г.) Limassol(HQ) • London • Moscow • Warsaw • Bucharest • Athens • Thessaloniki • Tortola • Johannesburg • Cape Town • Luxembourg • Sofia • Beijing 2. Кипрская холдинговая компания Обычные холдинговые компании не платят налог на доход, проходящий через Кипр, и наряду с этим достигается налоговая экономия благодаря снижению или полному устранению налогового бремени в других странах. Этого удается добиться с помощью Директив ЕС и соглашений об устранении двойного налогообложения с другими странами, особенно за пределами ЕС. Инвестор из ЕС / других стран Отсутствие налога на дивиденды Дивиденды и прирост капитала не облагаются налогом на Кипре Устранение или снижение налогов в других странах благодаря Директивам ЕС и соглашениям о двойном налогообложении EU Россия Украина ЮАР Индия СНГ* Снижение иностранных налоговых удержаний на основании кипрских налоговых соглашения или Директив ЕС Дивиденды (местный) Проценты Роялти * Другие страны СНГ: #: Ставка действует с 1 января 2015 г. Армения, Беларусь, Киргизия, Молдавия, Таджикистан На 2014 г. на проценты: 0% / на роялти: 12% 3. Кипрская финансовая компания Инвестор из ЕС / других стран Отсутствие налога на дивиденды на Кипре Кредит Отсутствие налога на проценты на Кипре Налог на прибыль деятельности 12.5% Компании ЕС/других стран от финансовой По зеркальным кредитам низкая доходность признается как операции на рыночных условиях. В целом, доходность может быть всего 0,35%, в зависимости от сумм Проценты Пониженная ставка или полная отмена налога в других странах при перечислении процентов на Кипр в рамках применения Директивы ЕС о процентах и роялти или соглашений о двойном налогообложении Limassol(HQ) • London • Moscow • Warsaw • Bucharest • Athens • Thessaloniki • Tortola • Johannesburg • Cape Town • Luxembourg • Sofia • Beijing 4. Кипрская компания по работе с интеллектуальной собственностью Инвестор из ЕС / других стран Отсутствие налога на дивиденды на Кипре Лицензирование ИС Отсутствие налога на роялти на Кипре Компании ЕС/других стран Роялти Кипрская компания - владелец ИС 80% прибыли от интеллектуальной собственности освобождается от налога и фактическая налоговая ставка понижается до менее чем 2.5% Кипрская компания в «зеркальной» лицензионной схеме: допускается низкая доходность, а прибыль облагается налогом по ставке 12.5% Снижение или полная отмена зарубежных налогов при перечислении роялти на Кипр благодаря применению Директивы ЕС о процентах и роялти, и также соглашений о двойном налогообложении 5. Кипрские компании в сфере недвижимости Инвестор из ЕС / других стран Положение о приросте капитала есть в нескольких налоговых соглашениях Кипра: с Украиной, Россией (до 2017 г.), Румынией, Великобританией, Польшей, Сербией, Черногорией и другими странами. Это означает, что при продаже кипрской компанией акций иностранной компании с большим объемом недвижимости на балансе право взимать налог с этой операции имеет ТОЛЬКО Кипр, где подобный доход полностью освобожден от налога. Недвижимость за пределами Кипра в прямой собственности ИЛИ во владении через другую компанию Продажа акций кипрской компании без налога на Кипре Продажа имущества ИЛИ продажа базисной компании без налога на Кипре Прим.: следует учитывать местные налоги и другие вопросы, зависящие от места расположения собственности Limassol(HQ) • London • Moscow • Warsaw • Bucharest • Athens • Thessaloniki • Tortola • Johannesburg • Cape Town • Luxembourg • Sofia • Beijing 6. Кипрские компании-нерезиденты Если управление и контроль кипрской компании осуществляется с территории других стран, налогом облагается ТОЛЬКО доход, полученный непосредственно на Кипре. Это означает, что зарегистрированную на Кипре компанию, которая управляется и контролируется из-за пределов Кипра, можно использовать для торговых операций в Европе и других регионах без каких-либо налогов на Кипре. НАЛОГОВОЕ ПЛАНИРОВАНИЕ ЧЕРЕЗ МАЛЬТУ: Существует интересный вариант налогового планирования, при котором контроль и управление кипрской компанией можно осуществлять с территории Мальты. С точки зрения мальтийского налогообложения такие иностранные компании (в отличие от местных) платят налог только с дохода, непосредственно перечисляемого на Мальту. Это значит, что кипрские компании, управляемые и контролируемые с территории Мальты, но имеющие банковские счета в банках других стран и не перечисляющие на Мальту свой доход, могут вести операции по всему миру и не платить налог на прибыль на Кипре или Мальте. ПРИМЕЧАНИЕ Данная публикация предназначена в обзорных информационных целях. Необходимо обратиться за консультацией к специалистам. Totalserve Management Ltd с удовольствием окажет профессиональную помощь. Приглашаем к сотрудничеству. Limassol(HQ) • London • Moscow • Warsaw • Bucharest • Athens • Thessaloniki • Tortola • Johannesburg • Cape Town • Luxembourg • Sofia • Beijing