Сборник кейсов по курсу «Финансы корпораций

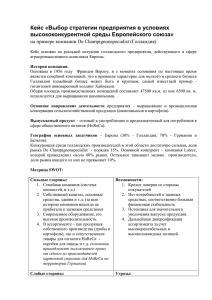

реклама