Письмо Банка России от 26 октября 2009 года

реклама

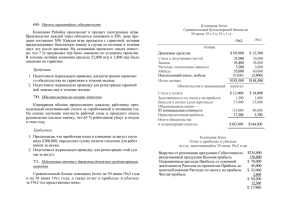

ГЛАВНЫЕ УПРАВЛЕНИЯ (НАЦИОНАЛЬНЫЕ БАНКИ) ЦЕНТРАЛЬНОГО БАНКА РОССИЙСКОЙ ФЕДЕРАЦИИ от 26.10.2009 № 129-Т О Методических рекомендациях «О порядке расчета прибыли на акцию при составлении кредитными организациями финансовой отчетности в соответствии с Международными стандартами финансовой отчетности» В целях обеспечения подготовки кредитными организациями финансовой отчетности в соответствии с Международными стандартами финансовой отчетности Банк России направляет для использования в работе Методические рекомендации «О порядке расчета прибыли на акцию при составлении кредитными организациями финансовой отчетности в соответствии с Международными стандартами финансовой отчетности». Методические рекомендации включают описание порядка расчета и примеры по расчету базовой и разводненной прибыли на акцию кредитными организациями. Территориальным учреждениям Банка России довести настоящее письмо до сведения кредитных организаций. Настоящее письмо подлежит опубликованию в «Вестнике Банка России» и применяется со дня его опубликования. Приложение: на 19 листах. С.М. Игнатьев 1 Приложение к письму Банка России от 26.10.2009 № 129-Т Методические рекомендации «О порядке расчета прибыли на акцию при составлении кредитными организациями финансовой отчетности в соответствии с Международными стандартами финансовой отчетности» Кредитные организации, обыкновенные акции или потенциальные обыкновенные акции которых обращаются на рынке, включая биржевой и внебиржевой рынок, а также кредитные организации, которые находятся в процессе размещения обыкновенных акций или потенциальных обыкновенных акций на открытых рынках ценных бумаг, раскрывают информацию о прибыли на акцию в финансовой отчетности в соответствии с МСФО (IAS) 33 «Прибыль на акцию» (далее – МСФО (IAS) 33). Кредитные организации применяют настоящие Методические рекомендации при расчете прибыли на акцию при составлении неконсолидированной и консолидированной финансовой отчетности (параграф 2 МСФО (IAS) 33). В случае если кредитные организации представляют консолидированную и неконсолидированную финансовую отчетность, в консолидированной финансовой отчетности информация о прибыли на акцию представляется только на основе консолидированных данных. В неконсолидированной финансовой отчетности кредитные организации раскрывают информацию о прибыли на акцию, рассчитанную на основе данных неконсолидированной финансовой отчетности, и представляют такую информацию непосредственно в неконсолидированном отчете о прибылях и убытках (параграф 4 МСФО (IAS) 33). Кредитные организации представляют в отчете о прибылях и убытках суммы базовой и разводненной прибыли на акцию в отношении прибыли или убытка от продолжающейся деятельности, относящихся к каждой категории (типу) обыкновенных акций материнской (головной) организации (далее – материнская организация), если они имеют различные права на участие в чистой прибыли за отчетный период (параграф 66 МСФО (IAS) 33). 2 Кредитные организации, представляющие данные о прекращаемой деятельности, раскрывают суммы базовой и разводненной прибыли на акцию в отношении прекращаемой деятельности либо в отчете о прибылях и убытках либо в примечаниях к финансовой отчетности (параграф 68 МСФО (IAS) 33). Кредитные организации представляют данные о базовой и разводненной прибыли на акцию, даже если эти суммы имеют отрицательное значение (убыток на акцию) (параграф 69 МСФО (IAS) 33). Базовая прибыль (убыток) на акцию определяется как отношение прибыли (убытка) отчетного периода, приходящейся (приходящегося) на владельцев обыкновенных акций (материнской организации в случае составления консолидированной отчетности), к средневзвешенному количеству обыкновенных акций, находящихся в обращении в течение отчетного периода (параграф 10 МСФО (IAS) 33). Прибыль (убыток) отчетного периода, приходящаяся (приходящийся) на владельцев обыкновенных акций (материнской организации в случае составления консолидированной отчетности), определяется путем уменьшения (увеличения) прибыли (убытка) отчетного периода, которая (который) остается в распоряжении кредитной организации после налогообложения и других обязательных платежей в бюджет и внебюджетные фонды, на сумму дивидендов по привилегированным акциям, начисленных их владельцам за отчетный период (параграф 12 МСФО (IAS) 33). В целях расчета прибыли на акцию любая скидка, предусматривающая низкие начальные дивиденды в счет возмещения скидки, с которой кредитная организация продает привилегированные акции, или надбавка, предусматривающая при выпуске привилегированных акций выплату повышенных дивидендов в более поздние периоды в счет возмещения надбавки, с которой инвесторы покупают привилегированные акции, амортизируется на нераспределенную прибыль с использованием метода эффективной ставки процента и подлежит классификации в качестве дивиденда на привилегированную акцию (параграф 15 МСФО (IAS) 33). Средневзвешенное количество обыкновенных акций, находящихся в обращении в течение периода, равняется количеству обыкновенных акций, находящихся в обращении на начало периода, скорректированному на количество обыкновенных акций, выкупленных или размещенных в течение периода, умноженному на взвешенный временной коэффициент. Временной коэффициент определяется как частное от деления количества дней, в течение которого акции находились в обращении, на общее количество дней в отчетном периоде (параграф 20 МСФО (IAS) 33). 3 Акции учитываются как находящиеся в обращении и включаются в расчет средневзвешенного количества с момента (параграфы 21-24 МСФО (IAS) 33): - возникновения дебиторской задолженности по их оплате (обычно совпадает с датой размещения); - приобретения организации при выпуске акций в счет оплаты за приобретение; - заключения договора, предусматривающего обязательную конвертацию финансового инструмента лежащего в его основе; - выполнения необходимых условий в отношении акций с отложенным размещением. Включение обыкновенных акций в расчет средневзвешенного количества акций в обращении определяется условиями, связанными с их выпуском и размещением. Кредитным организациям следует учитывать содержание любого договора, относящегося к размещению акций. Акции с отложенным размещением – это обыкновенные акции, выпускаемые в обмен на небольшое денежное встречное представление или без какого-либо, в том числе и денежного встречного, представления после выполнения условий, определенных в договоре о выпуске акций с отложенным размещением (параграф 5 МСФО (IAS) 33). Средневзвешенное количество обыкновенных акций в обращении в течение отчетного периода и для всех представленных отчетных периодов корректируется с учетом происходящих событий, кроме конвертации потенциальных обыкновенных акций, в результате которых изменение количества обыкновенных акций в обращении происходит без соответствующего изменения в активах (параграф 26 МСФО (IAS) 33). Потенциальная обыкновенная акция – это финансовый инструмент или другой договор, который может предоставлять его владельцу право собственности на обыкновенные акции (например, привилегированные акции, опционы и варранты, акции, выпускаемые после выполнения условий, предусмотренных договорными соглашениями) (параграф 5 МСФО (IAS) 33). Количество обыкновенных акций может увеличиваться или уменьшаться без соответствующего изменения в активах в случае: - капитализации или выпуска бесплатных акций (выплаты дивидендов акциями); - предоставления льгот при выпуске акций; - дробления и консолидации акций (параграф 27 МСФО (IAS) 33). При капитализации, выпуске акций на льготных условиях или дроблении обыкновенные акции размещаются среди существующих акционеров без дополнительной оплаты. Таким образом, количество обыкновенных акций в обращении увеличивается без 4 роста активов. Количество обыкновенных акций, находящихся в обращении до этого события, корректируется с учетом пропорционального изменения в количестве обыкновенных акций, находящихся в обращении, как если бы это событие произошло в начале самого раннего из представленных отчетных периодов (параграф 28 МСФО (IAS) 33). Для расчета разводненной прибыли (убытка) на акцию кредитные организации корректируют прибыль (убыток), приходящуюся (приходящийся) на владельцев обыкновенных акций (материнской организации в случае составления консолидированной отчетности), и средневзвешенное количество акций в обращении на воздействие, оказываемое всеми потенциальными обыкновенными акциями с разводняющим эффектом (параграф 31 МСФО (IAS) 33). Разводнение – это уменьшение прибыли или увеличение убытка на акцию, являющееся результатом допущения конвертации конвертируемых инструментов, исполнения опционов, варрантов или выпуска обыкновенных акций после выполнения определенных условий (параграф 5 МСФО (IAS) 33). Для расчета разводненной прибыли (убытка) на акцию кредитная организация производит корректировку прибыли (убытка), приходящейся (приходящегося) на владельцев обыкновенных акций (материнской организации в случае составления консолидированной отчетности), рассчитанную в отношении базовой прибыли (базового убытка) на акцию, на посленалоговый эффект: - дивидендов, вычтенных при получении величины прибыли (убытка), приходящейся (приходящегося) на владельцев обыкновенных акций (материнской организации в случае составления консолидированной отчетности), рассчитанных в отношении базовой прибыли (убытка) на акцию; - процентов, начисленных за период по потенциальным обыкновенным акциям с разводняющим эффектом; - изменений в доходе (расходе), которые произошли бы в результате конвертации потенциальных обыкновенных акций с разводняющим эффектом (параграф 33 МСФО (IAS) 33). Количество обыкновенных акций для расчета разводненной прибыли (убытка) на акцию должно равняться их средневзвешенному количеству, рассчитанному для базовой прибыли (базового убытка) на акцию, плюс средневзвешенное количество обыкновенных акций, которые были бы выпущены при конвертации всех потенциальных обыкновенных акций с разводняющим эффектом в обыкновенные акции. Потенциальные обыкновенные акции с разводняющим эффектом должны считаться конвертированными в обыкновенные 5 акции по состоянию на начало периода или по состоянию на дату их выпуска, если она наступила позже (параграф 36 МСФО (IAS) 33). Потенциальные обыкновенные акции должны учитываться как имеющие разводняющий эффект только тогда, когда их конвертация в обыкновенные акции привела бы к снижению прибыли (увеличению убытка) на акцию от продолжающейся деятельности (параграф 41 МСФО (IAS) 33). Кредитные организации используют контрольное число для того, чтобы определить, обладают ли потенциальные обыкновенные акции разводняющим или антиразводняющим эффектом. Контрольное число – это прибыль или убыток от продолжающейся деятельности, приходящиеся на материнскую организацию. Потенциальные обыкновенные акции имеют антиразводняющий эффект в том случае, если их конвертация в обыкновенные акции увеличивает прибыль на акцию или уменьшает убыток на акцию от продолжающейся деятельности (параграфы 42-43, А3 МСФО (IAS) 33). При рассмотрении вопроса, имеют ли потенциальные обыкновенные акции разводняющий или антиразводняющий эффект, каждый выпуск или серия потенциальных обыкновенных акций должны рассматриваться отдельно, а не в совокупности с другими. От последовательности, в которой рассматриваются потенциальные обыкновенные акции, зависит, будут ли они иметь разводняющий эффект или нет. Потенциальные обыкновенные акции с разводняющим эффектом, обеспечивающие наименьшую «прибыль на дополнительную акцию», включаются в расчет разводненной прибыли на акцию раньше, чем акции с более высокой прибылью на дополнительную акцию. Опционы и варранты, как правило, включаются в первую очередь, поскольку они не влияют на числитель формулы расчета (параграф 44 МСФО (IAS) 33). Для расчета прибыли (убытка) на акцию кредитная организация принимает допущение об исполнении имеющихся у нее опционов с разводняющим эффектом и варрантов. Предполагаемые поступления от этих инструментов должны рассматриваться как полученные от выпуска обыкновенных акций по среднерыночной цене обыкновенных акций в течение периода. Методы определения среднерыночной цены обыкновенных акций разрабатываются кредитными организациями и утверждаются во внутренних документах. Разница между количеством размещенных обыкновенных акций и количеством обыкновенных акций, которые должны были быть размещены по среднерыночной цене обыкновенных акций в течение периода, учитывается как размещение обыкновенных акций без какого-либо встречного предоставления (параграф 45 МСФО (IAS) 33). 6 Опционы и варранты имеют разводняющий эффект только в том случае, когда среднерыночная цена обыкновенных акций в течение периода превышает цену исполнения этих опционов или варрантов (т.е. они находятся «в деньгах»). Ранее представленные в отчетности суммы прибыли на акцию не подлежат ретроспективной корректировке для отражения изменения цен на обыкновенные акции (параграф 47 МСФО (IAS) 33). Как и при расчете базовой прибыли на акцию, обыкновенные акции с отложенным размещением учитываются как находящиеся в обращении и включаются в расчет разводненной прибыли на акцию, если при этом выполнены определенные условия (т.е. произошли оговоренные события). Акции с отложенным размещением включаются в расчет с начала периода (или с даты договора о выпуске акций с отложенным размещением, если он заключен позднее). Если условия не были выполнены, то количество акций с отложенным размещением, включаемых в расчет разводненной прибыли на акцию, основывается на количестве акций, которые были бы выпущены, если бы конец отчетного периода явился бы моментом окончания периода действия соответствующих условий. Пересчет не допускается в случае, если условия не были выполнены по истечению условного периода (параграф 52 МСФО (IAS) 33). В соответствии с параграфом 70 МСФО (IAS) 33 кредитные организации также раскрывают в примечаниях к финансовой отчетности следующую информацию: величины прибыли (убытка), использованные для расчета базовой и разводненной прибыли на акцию, и сверку этих величин с прибылью (убытком) за период, приходящейся (приходящимся) на материнскую организацию (в данных по сверке указывается индивидуальный эффект каждого класса финансовых инструментов, влияющего на прибыль на акцию); средневзвешенное количество обыкновенных акций в обращении, использованное для расчета базовой прибыли на акцию, количество дополнительных акций от предполагаемой конвертации финансовых инструментов, оказывающих разводняющий эффект на прибыль на акцию, и средневзвешенное количество обыкновенных акций для расчета разводненной прибыли на акцию; финансовые инструменты (в том числе акции с отложенным размещением), которые в будущем могут иметь разводняющий эффект на прибыль на акцию, но которые не были включены в расчет разводненной прибыли на акцию по причине того, что в отчетном периоде они имели антиразводняющий эффект. Данная информация может быть представлена в виде описания, в котором раскрывается перечень указанных финансовых инструментов, их количество и стоимостное выражение; 7 описание операций, осуществляемых с обыкновенными акциями или потенциальными обыкновенными акциями, которые совершаются после отчетной даты и которые привели бы к существенному изменению количества обыкновенных акций или потенциальных обыкновенных акций, находящихся в обращении по состоянию на конец периода, если бы такие операции произошли до конца отчетного периода. Указанная информация не раскрывается в случае, если количество обращающихся обыкновенных акций или потенциальных обыкновенных акций увеличивается в результате капитализации, размещения на льготных условиях или дробления, или уменьшается в результате консолидации, при этом расчет базовой и разводненной прибыли на акцию для всех представленных в отчетности периодов подлежит обратной корректировке. Если эти изменения происходят после отчетной даты, но до утверждения финансовой отчетности к выпуску, то при расчете прибыли на акцию за предшествующие периоды необходимо исходить из нового количества акций. Когда расчет прибыли на акцию отражает такого рода изменения в количестве акций, этот факт подлежит раскрытию в обязательном порядке. Кроме того, базовая и разводненная прибыль на акцию за все представленные периоды подлежит корректировке с учетом влияния ошибок и корректировок, являющихся следствием изменений в учетной политике и учитываемых на ретроспективной основе (параграф 64 МСФО (IAS) 33). Приложение к Методическим рекомендациям содержит примеры по расчету базовой и разводненной прибыли на акцию в соответствии с МСФО (IAS) 33. 8 Приложение к Методическим рекомендациям «О порядке расчета прибыли на акцию при составлении кредитными организациями финансовой отчетности в соответствии с Международными стандартами финансовой отчетности» Примеры 1 по расчету базовой и разводненной прибыли на акцию в соответствии с МСФО (IAS) 33 По тексту примеров отчетные даты финансовой отчетности соответствуют: «20WW» - году, предшествующему «20ХХ»; «20ХХ» - году, предшествующему отчетному; «20YY» - отчетному году. Пример 1 Пример иллюстрирует порядок корректировки базовой прибыли на акцию для всех представленных периодов в случае выпуска обыкновенных акций без оплаты. По состоянию на 30 сентября 20YY года в обращении находились 200 обыкновенных акций кредитной организации. 1 октября 20YY года кредитная организация проводит размещение дополнительных обыкновенных акций путем распределения их среди акционеров из расчета две дополнительные акции на одну обыкновенную акцию в обращении (200х2=400). 20YY 20ХХ Прибыль, относящаяся к владельцам обыкновенных акций материнской организации 60 000 руб. 18 000 руб. Базовая прибыль на акцию 60 000 руб. ÷ (200+400)= 100 руб. 18 000 руб. ÷ (200+400)= 30 руб. 1 В иллюстративных примерах при расчете средневзвешенного количества акций использованы временные интервалы в месяцах. 9 Поскольку льготный выпуск был без возмещения, он рассматривается, как если бы он произошел до начала 20ХХ года, самого раннего представленного периода. Пример 2 Пример иллюстрирует порядок корректировки базовой прибыли на акцию для всех представленных периодов в случае выпуска обыкновенных акций по льготной цене. 20YY Прибыль, относящаяся к владельцам 1 800 руб. обыкновенных акций материнской организации 20ХХ 20WW 1 500 руб. 1 100 руб. Базовая прибыль на акцию 1 100 руб. ÷ 500 = 2.20 руб. По состоянию на 1 января 20ХХ года в обращении находились 500 обыкновенных акций кредитной организации. В период с 1 января 20ХХ года по 1 марта 20ХХ года кредитная организация проводит размещение обыкновенных акций с преимущественным правом приобретения акционерами по цене ниже их рыночной стоимости из расчета одна новая акция за каждые пять акций в обращении (итого 100 новых акций) по цене 5 руб. за акцию. Рыночная стоимость одной обыкновенной акции на дату окончания размещения – 11 руб. Расчет теоретической стоимости обыкновенной акции после исполнения акционерами прав приобретения Теоретическая стоимость на акцию после исполнения акционерами прав приобретения = Справедливая стоимость всех акций в обращении до исполнения прав + итоговая сумма, полученная от исполнения прав = Количество акций в обращении до исполнения + количество акций, выпущенных для исполнения (11.00 руб. х 500 акций) + (5.00 руб. х 100 акций) = 10.00 руб. 500 акций + 100 акций Расчет корректирующего коэффициента Корректирующий коэффициент = Справедливая стоимость на акцию до исполнения прав Теоретическая стоимость на акцию после приобретения прав 11.00 руб. ÷10.00 руб. = 1.10 руб. . = 10 Расчет базовой прибыли на акцию с учетом выпуска прав 20YY 20ХХ Базовая прибыль на акцию в 20WW году: 1 100 руб. (500 акций х 1.1) 20WW 2.00 руб. Базовая прибыль на акцию в 20ХХ году: 1 500 руб. (500 х 1.1 х 2/12) + (600 х 10/12) 2.54 руб. Базовая прибыль на акцию в 20YY году: 1 800 руб. ÷ 600 акций 3.00 руб. Пример 3 Пример 2 иллюстрирует квартальные и годовые расчеты базовой и разводненной прибыли на акцию в 20YY году для кредитной организации, которая имеет комплексную структуру капитала с учетом следующих допущений: Средневзвешенная рыночная цена обыкновенных акций Средневзвешенная рыночная цена обыкновенных акций кредитной организации в 20YY году, представлена в таблице ниже: I квартал 49 руб. II квартал 60 руб. III квартал IV квартал 67 руб. 67 руб. с 1 января по 1 сентября 57,125 руб. с 1 июля по 1 сентября 65 руб. Обыкновенные акции 2 Пример не иллюстрирует классификацию компонентов конвертируемых финансовых инструментов в составе «долевого компонента» и «обязательств» или классификацию соответствующих процентов и дивидендов в составе «расходов» и «долевого компонента» как это требуется в соответствии с МСФО (IAS) 32 «Финансовые инструменты – раскрытие информации». 11 По состоянию на 1 января 20YY года в обращении находились 5 000 000 обыкновенных акций кредитной организации. 1 марта 20YY года было выпущено 200 000 обыкновенных акций, оплаченных денежными средствами. Конвертируемые облигации В IV квартале 20ХХ года кредитная организация выпустила конвертируемые облигации с номиналом 1 000 руб. за одну облигацию, общей номинальной стоимостью 12 000 000 руб., ставкой купона 5% и сроком погашения через 20 лет. Конвертируемые облигации были оплачены денежными средствами по номиналу. Купон по конвертируемым облигациям выплачивается два раза в год- 1 ноября и 1 мая. Каждая облигация номиналом 1 000 руб. конвертируется в 40 обыкновенных акций. В 20ХХ году облигации не конвертировались. Весь выпуск был конвертирован 1 апреля 20YY года, в момент, когда весь выпуск был выкуплен кредитной организацией А на основании использования права на выкуп (опцион «колл»). Конвертируемые привилегированные акции Во II квартале 20ХХ года 800 000 конвертируемых привилегированных акций были выпущены в обмен на приобретенные активы. Ежеквартальные дивиденды по конвертируемым привилегированным акциям составляют 0,05 руб. на акцию и подлежат выплате в конце квартала по акциям, имеющимся на эту дату. Каждая конвертируемая привилегированная акция конвертируется в одну обыкновенную акцию. 1 июня 20YY года 600 000 конвертируемых привилегированных акций были конвертированы в обыкновенные акции. Варранты 1 января 20YY года кредитная организация выпустила варранты на покупку 600 000 обыкновенных акций по 55 руб. за одну обыкновенную акцию сроком на пять лет. Все выпущенные варранты были исполнены 1 сентября 20YY года. Опционы 1 июля 20YY года кредитная организация выпустила опционы на покупку 1 500 000 обыкновенных акций по 75 руб. за акцию сроком на десять лет. В течение 20YY года опционы не были исполнены, так как цена исполнения опционов превышала рыночную цену обыкновенных акций. 12 Налоговая ставка: налоговая ставка за 20YY год составила 20% (данные примера). 20YY Прибыль (убыток) от продолжающейся деятельности, причитающаяся материнской организации 3 (руб.) Прибыль (убыток), причитающаяся материнской организации (руб.) I квартал 5 000 000 5 000 000 II квартал 6 500 000 6 500 000 III квартал 1 000 000 -1 000 000 4 IV квартал -700 000 -700 000 11 800 000 9 800 000 Полный год 3 Контрольное число (до корректировки дивидендов по привилегированным акциям). 4 Кредитная организация понесла убыток в сумме 2 000 000 руб. (за вычетом налогов) от прекращенной деятельности в третьем квартале. 13 Расчет базовой и разводненной прибыли на акцию I квартал 20YY года (руб.) 5 000 000 Расчет базовой прибыли на акцию Прибыль от продолжающейся деятельности, причитающаяся материнской организации За вычетом дивидендов по привилегированным акциям Прибыль, относящаяся к обыкновенным акциям материнской организации -40 000 5 4 960 000 Даты Выпущенные акции Период Средневзвешенное количество акций 1 января – 28 февраля 5 000 000 2/ 3 3 333 333 Эмиссия обыкновенных акций 1 марта 1 марта – 31 марта 200 000 5 200 000 1/ 3 1 733 333 5 066 666 0,98 руб. Средневзвешенное количество акций Базовая прибыль на акцию Расчет разводненной прибыли на акцию Прибыль, относящаяся к обыкновенным акциям материнской организации Плюс влияние предполагаемой конвертации на прибыль Дивиденды по привилегированным акциям Проценты по 5% конвертируемым облигациям Эффект предполагаемой конвертации Прибыль, относящаяся к обыкновенным акциям материнской организации, включая предполагаемую конвертацию Средневзвешенное количество акций Плюс дополнительные акции от предполагаемой конвертации Варранты Привилегированные конвертируемые акции 5% конвертируемые облигации Разводняющие потенциальные обыкновенные акции Скорректированное средневзвешенное количество акций Разводненная прибыль на акцию 4 960 000 руб. 40 000 руб.5 120 000 руб. 6 160 000 руб. 5 120 000 руб. 5 066 666 07 800 000 480 000 1 280 000 6 346 666 0,81 руб. 5 800 000 акций х 0,05 руб. 6 (12 000 000 руб. x 5%) ÷ 4; за вычетом налогов по ставке 20%. 7 Варранты не считались исполненными, так как имели антиразводняющий эффект за период (55 руб. (цена исполнения) > 49 руб. (средневзвешенная цена). 14 II квартал 20YY года (руб.) 6 500 000 Расчет базовой прибыли на акцию Прибыль от продолжающейся деятельности, причитающаяся материнской организации За вычетом дивидендов по привилегированным акциям Прибыль, относящаяся к обыкновенным акциям материнской организации -10 000 8 6 490 000 Даты Выпущенные акции 1 апреля Конвертация 5% облигаций 1 апреля 1 апреля – 31 мая 5 200 000 480 000 5,680,000 Конвертация привилегированных акций 1 июня 1 июня – 30 июня 600,000 6,280,000 Период Средневзвешенное количество акций 2/ 3 3 786 667 1/ 3 2 093 333 5 880 000 1,10 руб. Средневзвешенное количество акций Базовая прибыль на акцию Расчет разводненной прибыли на акцию Прибыль, относящаяся к обыкновенным акциям материнской организации Плюс влияние предполагаемой конвертации на прибыль Дивиденды по привилегированным акциям Эффект предполагаемой конвертации Прибыль, относящаяся к обыкновенным акциям материнской организации, включая предполагаемую конвертацию Средневзвешенное количество акций Плюс дополнительные акции от предполагаемой конвертации Варранты Привилегированные конвертируемые акции Разводняющие потенциальные обыкновенные акции Скорректированное средневзвешенное количество акций Разводненная прибыль на акцию 8 6 490 000 руб. 10 000 руб.8 10 000 руб. 6 500 000 руб. 5 880 000 50 000 9 600 000 10 650 000 6 530 000 1,00 руб. 200 000 акций х 0,05 руб. 9 55 руб. x 600 000 = 33 000 000 руб.; 33 000 000 руб. ÷ 60 руб. = 550 000; 600 000 – 550 000 = 50 000 акций или [(60 руб. − 55 руб.) ÷ 60 руб.] x 600 000 акций = 50 000 акций (См. параграф 45 МСФО (IAS) 33). 10 (800 000 акций x 2/3) + (200 000 акций x 1/3). 15 III квартал 20YY года (руб.) 1 000 000 Расчет базовой прибыли на акцию Прибыль от продолжающейся деятельности, причитающаяся материнской организации За вычетом дивидендов по привилегированным акциям Прибыль от продолжающейся деятельности, относящаяся к обыкновенным акциям материнской организации За вычетом убытка от прекращения деятельности, причитающегося материнской организации Убыток, относящийся к обыкновенным акциям материнской организации -10 000 990 000 -2 000 000 -1 010 000 Даты Выпущенные акции Период Средневзвешенное количество акций 1 июля – 31 августа 6 280 000 2/ 3 4 186 667 Исполнение варрантов 1 сентября 1 сентября – 30 сентября 600 000 6 880 000 1/ 3 2 293 333 6 480 000 Средневзвешенное количество акций Базовая прибыль на акцию Прибыль от продолжающейся деятельности Убыток от прекращения деятельности (См. параграф 68 МСФО (IAS) 33) Убыток Расчет разводненной прибыли на акцию Прибыль от продолжающейся деятельности, относящаяся к обыкновенным акциям материнской организации Плюс влияние предполагаемой конвертации на прибыль Дивиденды по привилегированным акциям Эффект предполагаемой конвертации Прибыль от продолжающейся деятельности, относящаяся к обыкновенным акциям материнской организации, включая предполагаемую конвертацию За вычетом убытка от прекращения деятельности, причитающегося материнской организации Убыток, относящийся к обыкновенным акциям материнской организации, включая предполагаемую конвертацию Средневзвешенное количество акций Плюс дополнительные акции от предполагаемой конвертации Варранты (См. параграф 45 МСФО (IAS) 33) Привилегированные конвертируемые акции Разводняющие потенциальные обыкновенные акции Скорректированное средневзвешенное количество акций Разводненная прибыль на акцию Прибыль от продолжающейся деятельности Убыток от прекращения деятельности Убыток 0,15 руб. -0,31 руб. -0,16 руб. 990 000 руб. 10 000 руб. 10 000 руб. 1 000 000 руб. -2 000 000 руб. -1 000 000 руб. 6 480 000 61 538 11 200 000 261 538 6 741 538 0,15 руб. -0,30 руб. -0,15 руб. Примечание: дополнительные акции от предполагаемой конвертации включены в расчет разводненной суммы на акцию в отношении убытка от прекращения деятельности и убытка, несмотря на их антиразводняющий эффект. Это объясняется тем, что контрольное число (прибыль от продолжающейся деятельности, относящаяся к 11 [(65 руб.− 55 руб.) : 65 руб.] x 600 000 = 92 308 акций; 92 308 x 2 : 3 = 61 538 акций 16 обыкновенным акциям материнской организации, скорректированная с учетом привилегированных акций) является положительным (то есть прибыль, а не убыток). (см. параграфы 42-44, А3 МСФО (IAS) 33). IV квартал 20YY года (руб.) -700 000 Расчет базовой прибыли на акцию Убыток от продолжающейся деятельности, причитающийся материнской организации Плюс дивиденды по привилегированным акциям Убыток, относящийся к обыкновенным акциям материнской организации -10 000 -710 000 Даты Выпущенные акции Период Средневзвешенное количество акций 1 октября – 31 декабря 6 880 000 6 880 000 3/ 3 Средневзвешенное количество акций 6 880 000 Базовая и разводненная прибыль на акцию Убыток, относящийся к обыкновенным акциям материнской организации -0,10 руб. Дополнительные акции от предполагаемой конвертации не включены в расчет разводненной суммы на акцию, так как контрольное число (убыток от продолжающейся деятельности, относящийся к обыкновенным акциям материнской организации, скорректированный с учетом привилегированных акций) было отрицательным (то есть убыток, а не прибыль). (см. параграфы 42-44, А3 МСФО (IAS) 33). 17 Полный год 20YY (руб.) 11 800 000 Расчет базовой прибыли на акцию Прибыль от продолжающейся деятельности, причитающаяся материнской организации За вычетом дивидендов по привилегированным акциям (40+10+10+10) Прибыль от продолжающейся деятельности, относящаяся к обыкновенным акциям материнской организации За вычетом убытка от прекращения деятельности, причитающегося материнской организации Прибыль, относящаяся к обыкновенным акциям материнской организации -70 000 11 730 000 -2 000 000 9 730 000 Даты Выпущенные акции Период Средневзвешенное количество акций 1 января – 28 февраля 5 000 000 2/ 12 833 333 Эмиссия обыкновенных акций 1 марта 1 марта – 31 марта 200 000 5 200 000 1/ 12 433 333 Конвертация облигаций (купон - 5%) 1 апреля 1 апреля – 31 мая 480 000 5 680 000 2/ 12 946 667 Конвертация привилегированных акций 1 июня 1 июня – 31 августа 600 000 6 280 000 3/ 12 1 570 000 Исполнение варрантов 1 сентября 1 сентября – 31 декабря 600 000 6 880 000 4/ 12 2 293 333 Средневзвешенное количество акций Базовая прибыль на акцию Прибыль от продолжающейся деятельности Убыток от прекращения деятельности Прибыль 6 076 666 1,93 руб. -0,33 руб. 1,60 руб. 18 Расчет разводненной прибыли на акцию Прибыль от продолжающейся деятельности, относящаяся к обыкновенным акциям материнской организации Плюс влияние предполагаемой конвертации на прибыль Дивиденды по привилегированным акциям (40+10+10+10) Проценты по конвертируемым облигациям (купон – 5%) Эффект предполагаемой конвертации Прибыль от продолжающейся деятельности, относящаяся к обыкновенным акциям материнской организации, включая предполагаемую конвертацию За вычетом убытка от прекращения деятельности, причитающегося материнской организации Прибыль, относящаяся к обыкновенным акциям материнской организации, включая предполагаемую конвертацию Средневзвешенное количество акций Плюс дополнительные акции от предполагаемой конвертации Варранты Привилегированные конвертируемые акции 5% конвертируемые облигации Разводняющие потенциальные обыкновенные акции Скорректированное средневзвешенное количество акций Разводненная прибыль на акцию Прибыль от продолжающейся деятельности Убыток от прекращения деятельности Прибыль 11 730 000 руб. 70 000 руб. 120 000 руб. 12 190 000 руб. 11 920 000 руб. -2 000 000 руб. 9 920 000 руб. 6 076 666 14 880 13 450 000 14 120 000 15 584 880 6 661 546 1,79 руб. -0,30 руб. 1,49 руб. Далее представлен пример раскрытия прибыли на акцию в отчете о прибылях и убытках кредитной организации. (см. параграф 66 МСФО (IAS) 33). За год, закончившийся 31 декабря 20YY года (руб.) Прибыль на обыкновенную акцию Прибыль от продолжающейся деятельности Убыток от прекращения деятельности Прибыль 1,93 -0,33 1,60 Разводненная прибыль на обыкновенную акцию Прибыль от продолжающейся деятельности Убыток от прекращения деятельности Прибыль 1,79 -0,30 1,49 В таблице ниже представлена квартальная и годовая прибыль на акцию кредитной организации. Следует иметь в виду, что сумма прибыли на акцию за четыре квартала не обязательно будет равна сумме прибыли на акцию за год. МСФО (IAS) 33 не требует раскрывать эту информацию. 12 (12 000 000 руб. x 5%) : 4; за вычетом налогов по ставке 20% 13 [(57,125 руб. - 55 руб.) : 57,125 руб.] x 600 000 = 22 320 акций; 22 320 x 8 : 12 = 14 880 акций 14 (800 000 акций x 5 : 12) + (200 000 акций x 7 : 12) 15 480 000 акций х 3 : 12 19 Базовая прибыль на акцию Прибыль (убыток) от продолжающейся деятельности Убыток от прекращения деятельности Прибыль (убыток) Разводненная прибыль на акцию Прибыль (убыток) от продолжающейся деятельности Убыток от прекращения деятельности Прибыль (убыток) I квартал (руб.) II квартал (руб.) III квартал (руб.) IV квартал (руб.) Полный год (руб.) 0,98 1,10 0,15 -0.10 1,93 - - -0,31 - -0,33 0,98 1,10 -0,16 -0,10 1,60 0,81 1,00 0,15 -0.10 1,79 - - -0.30 - -0.30 0,81 1,00 -0,15 -0,10 1,49