Исламский банкинг - Национальный банк Республики Беларусь

реклама

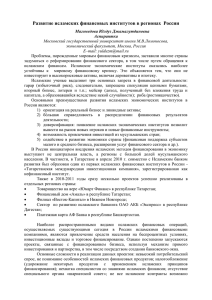

Банкаўскi веснiк, ВЕРАСЕНЬ 2008 åàêéÇéâ éèõí àÒ·ÏÒÍËÈ ·‡ÌÍËÌ„ — ÔÓÚÂ̈ˇθÌ˚È ÍÓÌÍÛÂÌÚ ‚ ÏËÓ‚ÓÈ ·‡ÌÍÓ‚ÒÍÓÈ ÒËÒÚÂÏ ü̇ åÄòçàçÄ ëÚÛ‰ÂÌÚ͇ ˝ÍÓÌÓÏ˘ÂÒÍÓ„Ó Ù‡ÍÛθÚÂÚ‡ ÅÂÎÓÛÒÒÍÓ„Ó „ÓÒÛ‰‡ÒÚ‚ÂÌÌÓ„Ó ÛÌË‚ÂÒËÚÂÚ‡ В течение последних лет связи между Беларусью и странами исламского мира стремительно расширяются. О своей готовности финансировать проекты на территории Беларуси заявляли представители Объединенных Арабских Эмиратов, Турции и Исламской Республики Иран. Однако процесс привлечения инвестиций осуществляется довольно медленно, и причина этого кроется не только в особенностях белорусской экономики, но и в некоторых специфических чертах финансовой системы исламских стран. Знание того, на каких принципах основана ра- 58 бота этой системы в целом и деятельность исламских банков в частности, может помочь белорусским предприятиям лучше понять своих потенциальных партнеров и получить средства для развития. В современном мире наблюдается феноменальный интерес к исламскому банкингу и его продуктам. Механизмы работы данной финансовой системы во многом отличаются от стандартных и общепринятых принципов управления и накопления капитала, т. к. основаны на исламском мировоззрении и не должны противоречить законам шариата. На сегодняшний день эксперты оценивают объемы данного сегмента на рынке финансовых услуг в 300—500 млрд. долл. США со среднегодовым ростом в 10—15%. По прогнозам, к 2013 г. активы исламских финансовых институтов достигнут 1 трлн. долл., а согласно рейтинговому агентству Standard & Poor’s, — почти 4 трлн. долл. В последнее время к системе исламских банков все чаще обращаются не только клиенты мусульманских стран, но и ведущие западные банки (Deutsche Bank, IAG, ABN Amro, Citibank, Hong Kong & Shanghai Banking Corporation, Chase Manhattan, JP Morgan Chase и другие), открывая у себя исламские отделения. Такие банки, как ABN AMRO, Societe Generale, JP Morgan Chase, достаточно давно имеют в своей структуре специальные подразделения (“окна”), предоставляющие исламские банковские услуги. Высокий показатель роста свидетельствует о том, что существует большая, до сих пор не занятая ниша на рынке банковских услуг, в которой исламским банкам оказаться гораздо проще, чем западным: клиенты, исповедующие ислам, следуют всем его предписани- ям, в том числе и в финансовой сфере. Неисламские банки, работающие на территории США и Европы в условиях жесткой конкуренции и борьбы за каждого клиента, начали осознавать, что на этих рынках появился новый сегмент активных клиентов. Исламский банкинг, делая уверенные попытки закрепиться на мировом рынке банковских услуг, становится более доступным для жителей немусульманских стран. Например, в Великобритании созданы банки HSBC Amanah и UK’s Islamic Bank of Britain. С подобными инициативами выступили среди прочих такие банки, как BNP Paribas, Lloyds TSB, American Finance House, Bank of Whittier, Devon Bank. Но для определения конкурентоспособности исламской системы с мировыми финансовыми гигантами следует понять механизмы ее функционирования и эффективность в целом. Впервые исламское банковское дело, действующее на основе исламского законодательства, ограничивающего размер прибыли, возникло в 60-х гг. прошлого столетия. В 1963 г. по инициативе экономиста Ахмада аль Наджара в египетском городке Мит Гамр был основан банк. Новая структура приступила к операциям по сбережению и накоплению средств физических лиц, а также к инвестированию доли накопленных ресурсов на условиях, исключающих ростовщичество, без процентов по денежным операциям, но с участием в прибыли от проведенных сделок. Основное направление работы банков заключалось в привлечении средств мелких вкладчиков и образовании капитала, используемого на цели, соответствующие принципам шариата. Но волна борьбы с исламскими радикальными организациями негативно воз- Банкаўскi веснiк, ВЕРАСЕНЬ 2008 åàêéÇéâ éèõí действовала на распространение и развитие исламских банков. В начале 70-х гг. в результате роста цен на нефть произошел отток значительной доли богатств из стран-потребителей в страны-производители. Главными поставщиками природного ресурса на мировой рынок были страны Персидского залива. В результате валютные резервы стран Ближнего Востока увеличились в среднем в 5 раз. Назревала необходимость создания новых финансовых структур. В 1975 г. организация “Исламская конференция” объявила о создании Исламского банка развития (ИБР). Это дало толчок к открытию национальных исламских банков в арабских странах: в ОАЭ (Dubai Islamic Bank, 1975 г.), Египте (Faisal Islamic Bank, 1977 г.), Судане (Faisal Islamic Bank, 1977 г.), Бахрейне (Bahrain Islamic Bank, 1979 г.). Главной особенностью работы исламских финансовых структур является соблюдение законов шариата и исповедание в своих национальных финансовых схемах исламских традиций. Так, например, самые высокие показатели доходности капитала и активов среди арабских кредитных организаций у банка “Аль-Раджхи” (Al Rajhi Banking and Investment Corporation). Это единственный саудовский банк, осуществляющий свою деятельность исключительно на исламских принципах, что обеспечивает ему сильные позиции в определенных секторах рынка. Банк занимается финансированием международной торговли, лизингом, проектным финансированием и торговлей в рассрочку, имеет наиболее широкую сеть отделений в Саудовской Аравии. Шариат (араб. “аш-шар’а” — “закон”, “ясно установленный путь”) — комплекс верований и религиозно-правовых норм, которым должен следовать каждый мусульманин. Шариат в современном обществе — это властная структура ислама, обязанная своей силой именно тому, что он не поддавался принципиальным изменениям. Нормы шариата охватывают две области: отношения человека с Богом и его отношения с другими людьми, регулируя практически все сферы повседневной жизни. Но в мусульманских странах шариат не является един- ственной действующей правовой системой. Наряду с нормами шариата применяется обычное право, племенное право и т. д. Исламские страны можно условно разделить на три группы: с превалирующим влиянием норм шариата на правовую систему, как в Саудовской Аравии и Судане, со сбалансированным влиянием шариата и светского права (ОАЭ, Кувейт) и с подчиненной ролью шариата в правовой системе, как в Тунисе. Исламский банк в своей деятельности должен руководствоваться светским законодательством и шариатом. Его деятельность, как правило, регулируется нормами корпоративного права, действующим в стране банковским законодательством. Многие исламские кредитные организации учреждаются специальными законами или декретами. Особенностью ведения бизнеса в исламских финансовых институтах является то, что они не привлекают депозиты и не выдают кредиты под проценты. Вера не позволяет проводить торговые операции, в которых присутствует элемент ростовщичества или начисляются проценты на капитал. Специфика в том, что банковские проценты, согласно шариату, выведены из экономического оборота. Сознательный отказ от ссудного процента, не обеспеченного товарной массой, является одним из факторов антиинфляционных процессов. Прибыль же банка образуется в результате операций, создающих реальные товары, из чего следует, что капитал работает исключительно в производственных целях. Согласно нормам исламской этики, праведно лишь то богатство, источником которого являются собственный труд и предпринимательские усилия его владельца, а также наследство или дар. Заем денег в рост, известный как риба (ростовщичество), считается низким деянием с целью наживы на чужих нуждах и страданиях и абсолютно запрещен Кораном. Взимание процентов делает богатых людей еще богаче, а бедных — еще беднее и зависимее, окончательно облагая их долговыми обязательствами. Учитывая это, мусульманское общество создает свои исламские банки, которые разрабатывают честные пути применения де- нежных вкладов безо всякой выдачи или взимания процентов по ним, в полном согласии с подробнейшими законами шариата. Риба означает всякую неправедную прибыль в торговых делах и, обладая большим спектром значений, не ограничивается простым банковским вкладом в расчете на дивиденды. В исламе, для того чтобы прослыть добропорядочным, к деньгам нужно относиться как к средству, а не как к товару, в противном случае собственники больших денежных сумм могут получить неправедное преимущество над промышленниками и торговцами. Подобная практика запрещена в исламе; капитал должен быть в обращении и не должен накапливаться тайно для личных нужд немногих избранных. Чтобы окончательно урегулировать эту проблему, исламские правительства взимают налог со всех денег, не введенных в обращение. Основатели первых исламских банков были обеспокоены, смогут ли новые структуры работать как полноценные банки, т.е. предоставлять клиентам весь необходимый комплекс услуг, или же им придется довольствоваться ролью благотворительных учреждений, работающих если не себе в убыток, то, по крайней мере, без прибыли. Обязательства исламского банка складываются из средств клиентов банка на текущих, сберегательных и инвестиционных счетах. Операции по текущим и сберегательным счетам аналогичны операциям традиционных банков. Но учитывая, что в исламской банковской системе деятельность соответствует канонам шариата, то при открытии сберегательного счета клиент не получает от банка вознаграждения за пользование его средствами в форме фиксированного процента от суммы вклада. Вместо этого банк предоставляет клиенту часть прибыли, которая была заработана при участии его капитала. Средства клиентов на текущих и сберегательных счетах могут привлекаться либо в форме безвозмездных займов (кард хасан — араб. “добрый заем”), либо на условиях хранения. Кард хасан — это сделка, по которой одна сторона на основании договора предоставляет денежные средства другой стороне в виде беспроцентного займа на ус- 59 Банкаўскi веснiк, ВЕРАСЕНЬ 2008 åàêéÇéâ éèõí ловиях возвратности либо в благотворительных целях. При формировании пассивов банк может использовать остатки на текущих счетах своих клиентов без уведомления их об этом и должен вернуть заемную сумму или ее часть по первому требованию клиента. Таким образом, главное преимущество оформления вклада до востребования на основе кард хасан для исламских банков — это возможность получения доступа к остаткам на сберегательных счетах. Под аманой (араб. — честность, надежность) в исламской банковской системе понимают ответственное хранение. По общему правилу, взимая определенную плату, банк может лишь выполнять поручения вкладчика по отношению к его капиталу в банке, но не вправе распоряжаться предметом хранения. Кроме того, банк имеет право покрывать за счет владельца расходы, связанные с выполнением его распоряжений. Многие банки стараются не прибегать к амане. Дело в том, что банк при формировании активов не может задействовать средства клиентов, поэтому он в 100%-ном размере должен создавать резерв под данные обязательства. В отдельных случаях, с согласия клиента, использование средств разрешается. Так, например, в документации The Jordan Islamic Bank зафиксировано, что “банк получает денежные средства на условиях, предусматривающих возможность банка использовать привлеченный капитал. Однако риск возможных убытков ложится на банк, а вкладчик не имеет права изымать деньги с вклада досрочно или пополнять вклад”. Выступая финансовым посредником для юридических и физических лиц, банк рассчитывает не только на покрытие всех издержек, но и на получение прибыли. Для решения указанной задачи был привлечен целый ряд модернизированных механизмов, известных в деловом обороте исламского мира многие столетия. В отличие от традиционных банков они переводят кредитную основу финансового бизнеса на инвестиционную. Инвестиционные счета базируются на системе разделения прибыли и убытков. Это объясняется тем, что в основе инвестици- 60 онных счетов в исламских банках лежит механизм мударабы, который является наиболее используемым инструментом не только исламскими банками, но и другими финансовыми структурами. Мудараба (мudaraba) является примером классического договора, известного еще с доисламских времен, согласно которому одна сторона (владелец капитала, например, банк или иная финансовая организация) предоставляла другой стороне — мударибу (mudarib, т.е. предприятие с достаточным опытом и репутацией) в управление денежные средства. Прибыль от вложения средств в определенный проект делилась сторонами сделки в оговоренных пропорциях. С течением времени мудараба приобрела в практике исламских банков некоторые разновидности. Использование “чистой” мударабы лишает инвестора (банк или иную финансовую организацию) права вмешиваться в управление проектом. После вступления в силу договора между ним и мударибом владелец капитала должен ожидать лишь свою долю прибыли, если таковая будет иметь место (рисунок 1). Подобный механизм сопряжен с высоким риском и потому не вызывает большого энтузиазма со стороны исламских банков. Все чаще они предпочитают использовать “двухслойную” мударабу. В данном случае банк выступает в двух ипостасях: как мудариб, привлекая деньги клиентов, и как инвестор, направляя данные средства на различные операции и про- екты, разрешенные шариатом. При этом клиентам, как и в случае с “чистой” мударабой, гарантируется не фиксированный доход, а лишь доля прибыли, если таковая будет иметь место по результатам инвестирования. В вакале (wakala), так же, как и при мударабе, прибыль, полученная от инвестирования средств банка вакилом (wakil — коммерческое предприятие) в проект, распределяется в оговоренных долях (рисунок 2). Ключевое различие между вакалой и мударабой — юридические отношения. Вакил легально выполняет роль агента инвестора. Таким образом, деньги не могут стать его собственностью. Налоговый закон требует, чтобы доля прибыли инвестора была приравнена в процентном эквиваленте к вложенной коммерческой организацией сумме наличных инвестиций. Если коммерческая организация принимает решение инвестировать средства банка в более рискованные проекты, которые влекут за собой большие прибыли, то в этом случае налоговый закон не будет иметь силы, т.к. невозможно приравнять процент вложенных средств с процентом возросшей прибыли. Мушарака (мusharaka) — это имущественное товарищество, которое предполагает совместное финансирование банком и клиентом определенного проекта. В финансировании могут участвовать два и более инвестора. Доходы и убытки, которые несет проект, делятся сторонами в соответствии с долей финансирования. При этом управление может осуществляться как Схема Схема функционирования функционирования мударабы мударабы Наличные инвестиции БАНК Денежные средства Доля прибыли М УД А Р И Б Согласованная доля инвестора / инвестор несет потери Управление КЛИЕНТЫ БАНКА Прибыль ПРОЕКТ Источник: разработка автора на основе [7]. êËÒÛÌÓÍ 1 Банкаўскi веснiк, ВЕРАСЕНЬ 2008 åàêéÇéâ éèõí Схема Схема функционирования функционирования вакалы вакалы БАНК Наличные инвестиции ВАКИЛ Выполняет функцию агента инвестора Доля прибыли Доля прибыли ПРОЕКТ Источник: разработка автора на основе [7]. êËÒÛÌÓÍ 2 обеими сторонами на паритетной основе, так и любой из них в отдельности (рисунок 3). В целом для исламских банков мушарака является более удобным механизмом, чем мудараба. В отличие от последней в создаваемом на основе мушараки партнерстве владелец капитала имеет право вмешиваться в управление проектом и тем самым может преодолеть негативные последствия информационной асимметрии и сопутствующих моральных рисков. Способ ведения дел в исламском банкинге несет намного меньше рисков и зачастую оказывается более прибыльным по сравнению с традиционным. Этот вопрос более чем актуален на фоне глобального кризиса ликвидности, с последствиями которого мировые банки продолжают бороться. В исламской системе инвестиционные счета размещаются по принципу “прибыли и разделения потери”. Отсюда следует, что когда ис- ламский банк сталкивается с возможной угрозой кризиса, инвестиционные вкладчики автоматически разделяют риски. В такой ситуации возможность дефолта многократно сокращается, что помогает сохранить баланс и оставаться относительно более устойчивой финансовой структурой в отличие от остальных. Объединение против сегментированных долговых рынков — еще одна причина стабильности вышеназванной финансовой системы. Облигации — легко распространяемый инструмент, часто используемый в торговле на международных финансовых рынках. Краткосрочный капитал перемещается от одной страны к другой через рынки облигаций. Большая часть таких потоков не всегда следует основным экономическим принципам. А это главный источник неустойчивости. В исламской системе долг формируется через продажу товаров и услуг в кредит. Полу- Схема Схема функционирования функционирования мушараки мушараки БАНК Наличные инвестиции КЛИЕНТ Доля прибыли Доля прибыли Наличные инвестиции ПРОЕКТ Источник: разработка автора на основе [7]. êËÒÛÌÓÍ 3 ченные долговые инструменты не могут быть подвержены дальнейшей купле-продаже. Существующий рынок кредита, где реализуются данные товары, является полностью сегментированным, потому что долговые инструменты не являются оборотными. Всякая возможность для внезапного и массового движения капитала исключена, потому и риски становятся более отдаленными. Экспертиза ежедневных отчетов торговли на финансовых рынках показывает, что огромное количество спекулятивных сделок, которые расшатывают и выводят из строя нормальное функционирование рынка, стало нормой для данного сегмента экономики. Напротив, в исламской системе спекулятивные действия, связанные с ожиданием процентной ставки, просто неуместны, т.к. сами финансовые учреждения автоматически препятствуют распространению игры на деньгах. Из-за некоторых расхождений в особенностях национального законодательства зарубежных стран во многих регионах широкое распространение исламских финансовых продуктов на данном этапе затрудняется или вообще невозможно. Ситуация осложняется также тем, что нет точного списка исламских банковских продуктов, которые можно уже сегодня применять без соответствующих законодательных поправок. Но все же специалисты говорят о том, что в скором будущем исламские банки потеснят позиции западных банковских структур в арабских странах. Так, за последние несколько лет по основным показателям исламские банки даже смогли обогнать классические финансово-кредитные институты. На конференции, посвященной индустрии исламского финансирования в ОАЭ (UAE Islamic finance industry, 2006), доктор Мабид Али АлДжархи (Dr. Mabid Ali Al-Jarhi) представил сравнительные данные по исламским и классическим банкам (рисунок 4). Уже сегодня исламские банки выполняют практически все традиционные банковские операции — депозитные, кредитные, аккредитивные, учет и переучет векселей, другие расчетные и платежные операции, инвестируют средства в промышленность, сель- 61 Банкаўскi веснiк, ВЕРАСЕНЬ 2008 åàêéÇéâ éèõí Сравнительные данные по исламским и классическим банкам íÂÏÔ˚ ÓÒÚ‡ ‡ÍÚË‚Ó‚ íÂÏÔ˚ ÓÒÚ‡ ‰ÂÔÓÁËÚÓ‚ 70 60 59 60 52 58 33 30 35 38 39 33 29 24 èÓˆÂÌÚÓ‚ èÓˆÂÌÚÓ‚ 50 40 20 10 0 7 9 2001 2002 37 40 2004 2005 30 17 20 0 2006 5 2001 30 50 29 16 15 41 7 0 2001 2002 2003 2005 2006 2006 Исламские банки 0 48 44 30 9 8 2002 2003 7 2005 2004 40 20 2004 2003 42 41 -9 -30 2002 60 91 64 32 25 68 90 60 28 íÂÏÔ˚ ÓÒÚ‡ ͇ÔËڇ· èÓˆÂÌÚÓ‚ èÓˆÂÌÚÓ‚ 99 34 80 137 120 31 13 íÂÏÔ˚ ÓÒÚ‡ ÔË·˚ÎË 150 31 27 10 3 2003 47 50 29 12 7 2001 2004 2005 2006 Классические банки Источник: построено на основе данных [9]. êËÒÛÌÓÍ 4 скохозяйственный сектор, кредитуют торговлю, сферу услуг, финансируют социальные проекты. Это создает объективные условия для более интенсивного роста с перспективой перенесения основ Источники: 1. Islamic Banking Forum: discussing growth, innovation & Shari’ah challenges //New Horizon. Global Perspective on Islamic Banking & Insurance. 2008. №167. P. 36—37. 2. M. Ali. Success of Islamic Finance // New Horizon. Global Perspective on Islamic Banking & Insurance. 2005. № 149. P. 25. 3. M. Ali. Wanted: a central plan for the development of Islamic banking // New Horizon. Global Perspective on Islamic Banking & Insurance. 2005. № 149. P. 17. 4. M. Ali. Islamic banking: concepts, problems, prospects // New Horizon. Global Perspective on Islamic Banking & Insurance. 2005. № 149. P. 42—43. 5. A. Mirakhor, Z. Iqbal. Qard hasan microfinance (QHMF) // New Horizon. Global Perspective on Islamic Banking & Insurance. 2007. № 164. P. 18—20. 6. Md. Atiqur Rahman Khan Kladem. Mudarabah: can an investor expect predetermined profit? // New Horizon. Global Perspective on Islamic Banking & Insurance. 2006. № 162. P. 25—28. 7. M. Amin. UK taxation of Islamic finance: where are we now? //New Horizon. Global Perspective on Islamic Banking & Insurance. 2006. № 161. P. 5—10. 62 исламского банкинга на другие регионы исламского мира, а затем и за его пределы. 8. H. Ullah. Shariah compliant real estate finance // New Horizon. Global Perspective on Islamic Banking & Insurance. 2006. № 161. P. 18—22. 9. Mabid Ali Al-Jarhi. UAE Islamic Banking Sector 2000—2006. — Mode of access: http://www.bta.kz/en/fin/iconf/UAE_Islamic_Banking_Sector_2000 —2006.pdf 10. Материал подготовлен при содействии Российско-Арабского Делового Совета. Бэнкинг по законам шариата //Национальный банковский журнал. — М.: 2004. № 5. С. 25—27. 11. Банки по законам Шариата — не только для мусульман // Деловой вестник. 2007. С. 7. 12. Максуд Р. Религии мира: Ислам. — М.: 2001. 13. Беккин Р.И. Специфика услуг исламских банков //Банковские услуги. 2007. № 8. С. 19—32.