В последние десятилетия в отечественном образовании наблюдается

реклама

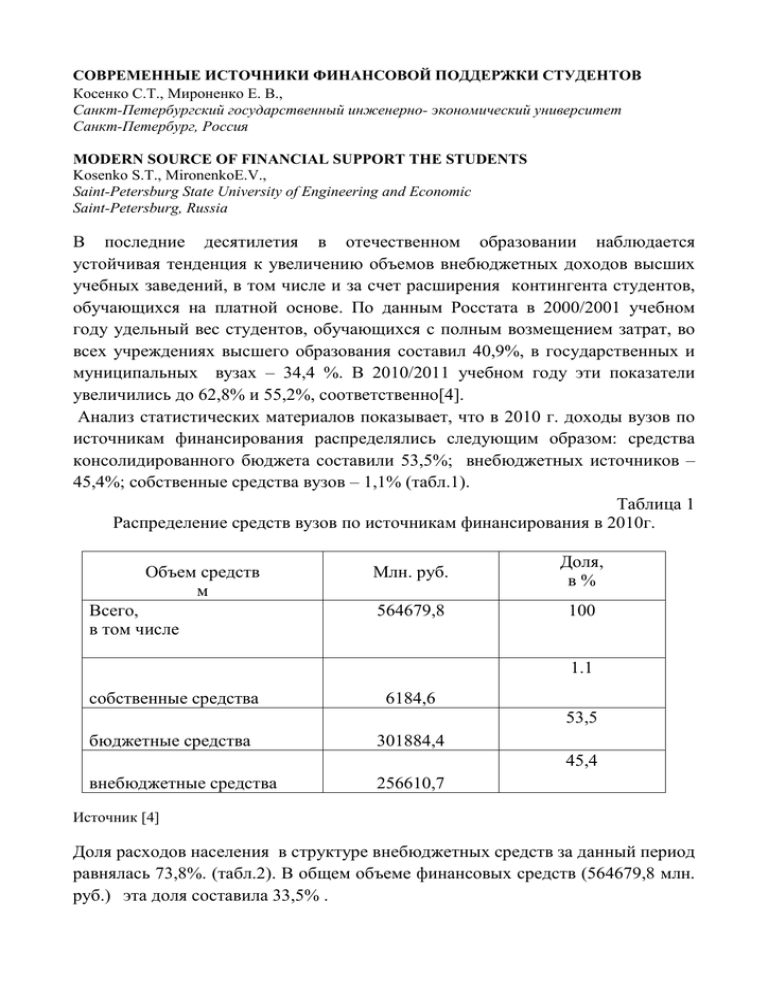

СОВРЕМЕННЫЕ ИСТОЧНИКИ ФИНАНСОВОЙ ПОДДЕРЖКИ СТУДЕНТОВ Косенко С.Т., Мироненко Е. В., Санкт-Петербургский государственный инженерно- экономический университет Санкт-Петербург, Россия MODERN SOURCE OF FINANCIAL SUPPORT THE STUDENTS Kosenko S.T., MironenkoE.V., Saint-Petersburg State University of Engineering and Economic Saint-Petersburg, Russia В последние десятилетия в отечественном образовании наблюдается устойчивая тенденция к увеличению объемов внебюджетных доходов высших учебных заведений, в том числе и за счет расширения контингента студентов, обучающихся на платной основе. По данным Росстата в 2000/2001 учебном году удельный вес студентов, обучающихся с полным возмещением затрат, во всех учреждениях высшего образования составил 40,9%, в государственных и муниципальных вузах – 34,4 %. В 2010/2011 учебном году эти показатели увеличились до 62,8% и 55,2%, соответственно[4]. Анализ статистических материалов показывает, что в 2010 г. доходы вузов по источникам финансирования распределялись следующим образом: средства консолидированного бюджета составили 53,5%; внебюджетных источников – 45,4%; собственные средства вузов – 1,1% (табл.1). Таблица 1 Распределение средств вузов по источникам финансирования в 2010г. Объем средств м Всего, в том числе Млн. руб. Доля, в% 564679,8 100 1.1 собственные средства 6184,6 53,5 бюджетные средства 301884,4 45,4 внебюджетные средства 256610,7 Источник [4] Доля расходов населения в структуре внебюджетных средств за данный период равнялась 73,8%. (табл.2). В общем объеме финансовых средств (564679,8 млн. руб.) эта доля составила 33,5% . Таблица 2. Структура внебюджетных средств вузов по источникам формирования в 2010г. Объем внебюджетных средств Млн. руб. Доля, Всего, в том числе средства 256610,7 в% 100 23.4 организаций 60108,9 населения внебюджетных фондов 189366,3 4880,7 1,9 2254,8 0,9 иностранных источников 73,8 Источник [4] Вышеприведенные данные показывают, что внедрение различных форм финансовой поддержки студентов, обучающихся на платной основе, является актуальной задачей современного этапа развития высшего профессионального образования в нашей стране. В мировой практике широко распространен опыт финансовой помощи студентам на основе предоставления образовательных кредитов. Анализируя этот опыт, эксперты отмечают наличие ряда преимуществ этого вида получения финансовой помощи, как для самих студентов, так и для вузов. К числу положительных моментов относятся: расширение возможностей для студентов выбора вузов, поскольку снимаются ограничения, связанные со стоимостью обучения; возможность получения кредита не только на образование, но и на оплату книг, проживание в общежитиях; усиление личной заинтересованности студентов в получении качественного образования для последующего трудоустройства и успешного профессионального роста [5]. Возможность кредитования профессионального образования в нашей стране была закреплена ещё в законе РФ «Об образовании» в редакции ФЗ № 12-ФЗ от 13 января 1996 года (ст.28, п.16). Дальнейшие направления развития государственного кредитования и субсидирования в целях повышения доступности среднего и высшего профессионального образования детям из малообеспеченных семей были определены в Концепции модернизации российского образования на период 2010г. Однако принятие этих нормативных актов практически не привело к развитию российского рынка образовательных кредитов. Социологические опросы о перспективах образовательного кредитования в России, проведенные в 2006-2007гг., показали, что потенциальный спрос на кредиты со стороны населения был достаточно высок: приблизительно по 25% студентов средних профессиональных и высших учебных заведений, а также свыше 30% родителей школьников хотели бы взять образовательный кредит в случае необходимости. Одна из основных причин низкого реального спроса заключалась в неприемлемых условиях кредитования: слишком высокая ставка процента, выдача кредитов под залог и их краткосрочный характер, необходимость погашения основной части долга ещё в период обучения студента [3]. В августе 2009 г. было принято постановление Правительства РФ, в соответствии с которым студенты могут получать образовательный кредит с государственным субсидированием, т. е. на льготных условиях [2]. С 1 сентября 2009 года по 31 декабря 2013 года в соответствии с этим постановлением проводится эксперимент по государственной поддержке образовательных кредитов. За этот период предполагается выдавать до 10 тысяч кредитов ежегодно. Максимальная процентная ставка по таким кредитам, заключаемым между банком и студентом, не может быть выше 1/4 ставки рефинансирования, увеличенной на 3% (в настоящее время 5,0625% в год). Кредит предоставляется с учётом успеваемости студента (критерии разработаны Министерством образования и наук России) и потребности в специалистах соответствующего профиля на рынке труда, исходя из прогнозной потребности в специалистах на период до 2013 года. Перечень вузов-участников проекта определяется ежегодно на основании отбора, проводимого Минобрнауки РФ. В целом в эксперименте примет участие около 90 аккредитованных высших учебных заведений (как государственных, так и негосударственных). В этой льготной субсидируемой программе образовательного кредитования участвуют банки с долевым государственным капиталом: Сбербанк России (учредитель и основной акционер - ЦБ РФ) и банк «Союз» (основной акционер - Агентство по страхованию вкладов) [6]. Время покажет, сможет ли запланированная программа изменить ситуацию на рынке кредитов для образования в лучшую сторону. В данный момент образовательные кредиты так и не стали доступными для каждого абитуриента: только около 15% студентов, нуждающихся именно в образовательном кредите, занимают целевые деньги в банке по программе «Кредит на образование». Банки не заинтересованы в реализации подобных целевых программ. Минимальная процентная ставка кредитования составляет 16-18 процентов в год. По мнению экспертов эти ставки коммерческими банками могут быть снижены в том случае, если государство выступит как гарант возврата средств и обязуется частично компенсировать потери банка в случае их не возвращения. В современных условиях экономические модели отечественных вузов ориентированы на усиление их автономности, финансовую независимость, внебюджетное финансирование. В связи с этим финансовая поддержка студентов может осуществляться самими вузами из внебюджетных источников за счет предоставления стипендий, грантов, внедрения собственных программ кредитования. Источником этих средств могут стать регулярные доходы от эндаумента. В зарубежной практике под эндаументом понимают целевой фонд, предназначенный, как правило, для финансирования организаций образования, медицины, культуры. Возможность использования доходов от безвозмездно полученного целевого капитала появилась в нашей стране с принятием в конце 2006 года Федерального закона № 275-ФЗ «О порядке формирования и использования целевого капитала некоммерческих организаций». В России эндаумент-фонды получили название фондов целевого капитала. В сфере образования эти фонды создаются для реализации стратегически значимых целей и задач деятельности образовательного учреждения – модернизации материально-технической базы, развития научно-исследовательской деятельности, повышения заработной платы сотрудников образовательных учреждений, усиления материальной и финансовой поддержки студентов и т.п. Одним из первых отечественных эндаумент-фондов является Фонд развития МГИМО (официально зарегистрирован 24 августа 2007 г.). В настоящее время финансирование многих программ университета происходит за счет доходов от инвестирования целевого капитала. Например, в 2011 г. из этого источника на гранты студентов был выделен 1 млн. руб.[7]. В качестве другого примера можно привести негосударственный вуз - Европейский университет в СанктПетербурге (ЕУСПб), в котором государственное финансирование отсутствует. Существенная доля бюджета вуза формируется за счет инвестиционного дохода от эндаумента. В связи с этим удельный вес платы за обучение в бюджете незначителен, большинству студентов выплачиваются стипендии [8]. В настоящее время в нашей стране зарегистрировано 50 фондов целевого капитала, принадлежащих вузам, из них в соответствии с законодательством РФ переданы в доверительное управление только 29 фондов. Сравнение объемов этих фондов в России и за рубежом свидетельствуют о невысоких объемах фондов целевого капитала отечественных вузов. По состоянию на начало 2012 г. активы крупнейших фондов целевого капитала российских вузов составляли: 10 млн. долл. - Финансовый университет при Правительстве РФ, 8 млн. долл.- фонд Европейского университета в СанктПетербурге, 2,1 млн. долл. - МГИМО. При этом в США и в Канаде средний размер активов эндаумент-фондов составляет 372 млн. долл. Активы крупнейших американских эндаумент-фондов в июне 2010 г. достигали следующих значений: 27,6 млрд. долл. (Гарвардский университет), 16,7 млрд. долл. (Йельский университет), 15,9 млрд. долл. (Стэнфордский университет), 8,3 млрд. долл. (Массачусетский технологический университет) [9]. Другими словами, размерность эндаументов российских учреждений высшего образования измеряется миллионами долларов, американских - миллиардами долларов. Анализ материалов о состоянии отечественных эндаумент-фондов позволяет выделить следующие основные проблемы в их создании: 1. Закрытый характер и низкая информационная прозрачность эндаументфондов. В зарубежной практике эндаумент-фонды в сфере образования формируются по иной модели, нацеленной на активное сотрудничество и взаимодействие со всеми категориями партнеров, студентов, выпускников вуза. 2. Ограничение видов имущества, направляемого жертвователями на формирование и пополнение целевого капитала. В соответствии с п. 1 ст. 4 Закона о целевом капитале он может формироваться только в виде денежных средств (в валюте Российской Федерации или иностранной валюте). На формирование или пополнение целевого капитала не могут быть переданы недвижимое имущество, ценные бумаги и другое имущество, что значительно сужает возможности жертвователей по финансированию деятельности образовательных учреждений через эндаумент-фонды. 3. Недостаточный объем налоговых и иных льгот и стимулов для жертвователей в фонды целевого капитала. В международной практике, как правило, средства, переданные на благотворительные цели, освобождаются от налогообложения или облагаются по пониженным ставкам. В российской практике никаких налоговых льгот для бизнеса и физических лиц, выступающих жертвователями, не предусмотрено. 4. Неразвитость в современной России культуры и традиций благотворительности. В связи с низким уровнем доходов значительной части населения, привычным ранее традиционным бесплатным образованием, отсутствием доверия к благотворительным организациям эффективные механизмы осуществления благотворительности, особенно среди физических лиц, на данный момент не сформированы. Таким образом, низкая активность вузов, бизнеса и населения в создании отечественных эндаумент-фондов обусловлена не только состоянием российской экономики и неразвитостью культуры благотворительности, но и организационными, административными и правовыми барьерами, препятствующими активному привлечению инвестиций в сферу образования через механизм целевого капитала. Анализ двух современных источников финансовой поддержки студентов позволяет сделать вывод, что условия получения образовательных кредитов и организационно- экономические инструменты формирования фондов целевого капитала вузов в настоящее время далеки от совершенства. Вместе с тем развитие льготного государственного образовательного кредитования, расширение внутривузовской системы финансовой поддержки студентов за счет внебюджетных источников доходов, в частности, за счет инвестиционного дохода от целевого капитала позволят расширить доступность высшего образования для населения, стимулировать ответственный выбор абитуриентами направления будущей профессиональной деятельности с учетом их дальнейшего трудоустройства. Литература. 1. Федеральный закон от 30 декабря 2006 г. N 275-ФЗ "О порядке формирования и использования целевого капитала некоммерческих организаций". 2. Постановление Правительства Российской Федерации от 28 августа 2009 г. N 699 «Положение о проведении эксперимента по государственной поддержке предоставления образовательных кредитов студентам образовательных учреждений высшего профессионального образования, имеющих государственную аккредитацию». 3. Образовательный кредит как способ финансирования студентов. Информационный бюллетень. – М.: ГУ-ВШЭ, 2007. 4. Платное обслуживание населения в России 2011г. http://www.gks.ru/bgd/regl/b11_78/IssWWW.exe/Stg/. 5. Сумарокова Е.В. Финансирование высшего образования: зарубежная и отечественная практика // Образование и общество. 2002. №6. 6. http:/referz.ru/programma_lgotnyx obrazovatelnyx_kreditov.html 7. http:// fund.mgimo.ru/ 8. http:// expert.ru/expert/2012/45/v-vuzah-proklyunulsya-kapital 9. http:// www.investopedia.com – Электронная энциклопедия.