7. Основные параметры инвестиционного проекта

реклама

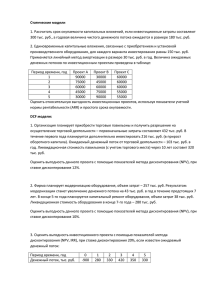

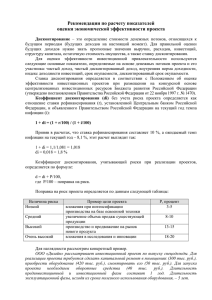

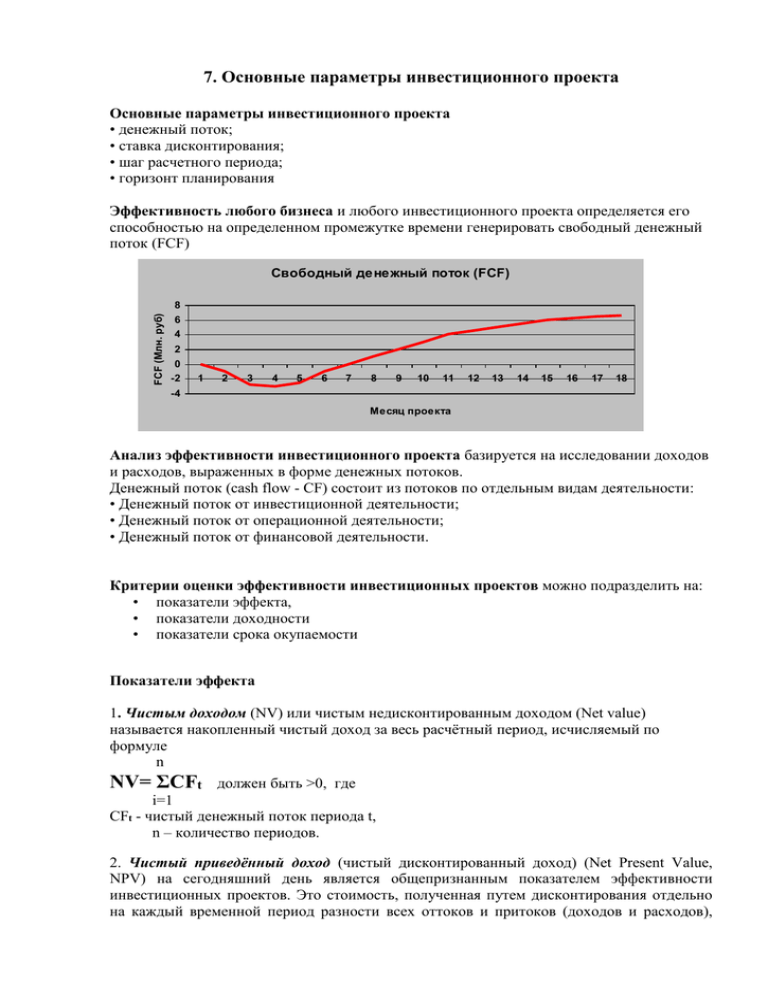

7. Основные параметры инвестиционного проекта Основные параметры инвестиционного проекта • денежный поток; • ставка дисконтирования; • шаг расчетного периода; • горизонт планирования Эффективность любого бизнеса и любого инвестиционного проекта определяется его способностью на определенном промежутке времени генерировать свободный денежный поток (FCF) Свободный денежный поток (FCF) FCF (Млн. руб) 8 6 4 2 0 -2 1 2 3 4 5 6 7 8 9 10 11 12 13 14 15 16 17 18 -4 Месяц проекта Анализ эффективности инвестиционного проекта базируется на исследовании доходов и расходов, выраженных в форме денежных потоков. Денежный поток (cash flow - CF) состоит из потоков по отдельным видам деятельности: • Денежный поток от инвестиционной деятельности; • Денежный поток от операционной деятельности; • Денежный поток от финансовой деятельности. Критерии оценки эффективности инвестиционных проектов можно подразделить на: • показатели эффекта, • показатели доходности • показатели срока окупаемости Показатели эффекта 1. Чистым доходом (NV) или чистым недисконтированным доходом (Net value) называется накопленный чистый доход за весь расчётный период, исчисляемый по формуле n NV= ΣCFt должен быть >0, где i=1 CFt - чистый денежный поток периода t, n – количество периодов. 2. Чистый приведённый доход (чистый дисконтированный доход) (Net Present Value, NPV) на сегодняшний день является общепризнанным показателем эффективности инвестиционных проектов. Это стоимость, полученная путем дисконтирования отдельно на каждый временной период разности всех оттоков и притоков (доходов и расходов), накапливающихся за весь период функционирования объекта инвестирования по фиксированной, заранее определенной процентной ставке (ставке дисконтирования). не должен быть < 0 , где It - инвестиции в период t, CFt - чистый денежный поток периода t, d - ставка дисконтирования, n - длительность проекта (количество периодов t), m – количество циклов инвестирования. Показатели доходности 1. Индекс прибыльности (Profitability Index, PI) представляет собой отношение чистых денежных доходов к приведенным на ту же дату инвестиционным расходам. Он позволяет определить, какой доход получает инвестор на одну денежную единицу вложенных средств. , где It - инвестиции в период t, CFt- чистый денежный поток периода t, d - ставка дисконтирования, n - длительность проекта, m – количество периодов осуществления инвестиций. 2. Внутренняя норма доходности (Internal Rate of Return, IRR) - это норма доходности, при которой приведенная (с использованием в качестве ставки приведения IRR) стоимость притоков денежных средств равна приведенной стоимости инвестиций, то есть коэффициент, при котором дисконтированная стоимость чистых поступлений от инвестиционного проекта равна дисконтированной стоимости инвестиций, а величина чистого приведённого дохода (NPV) нулю. Рассчитывается путем определения ставки дисконтирования, при которой чистый приведенный доход обращается в ноль. Значение внутреннего коэффициента рентабельности, при котором проект можно считать привлекательным, должно превышать условную стоимость капитала инвестора, например, ставку по долгосрочным банковским кредитам. Обычно минимально допустимое значение внутреннего коэффициента рентабельности принимается более высоким, чем стоимость капитала, на некоторую величину с учетом риска проекта. 3. Модифицированная внутренняя норма доходности Modified Internal Rate of Return (MIRR) MIRR показывает, при каком проценте доходности (исчисляемый по сложной схеме) банковского депозита вложение первоначального капитала в банк привело в конце горизонта расчета к точно такому же эффекту, который ожидается от вложения капитала в проект и размещения образующихся свободных денежных средств на банковский депозит 4. Средняя норма рентабельности ARR (Average rate of return) представляет доходность проекта как отношение между среднегодовыми поступлениями от его реализациями и величиной начальных инвестиций. Показатель ARR интерпретируется как средний годовой доход, который можно получить от реализации проекта. Показатели срока окупаемости 1. Срок окупаемости (Payback Period, PP), определяемый как ожидаемое число периодов, в течение которых будут возмещены первоначальные инвестиции рассчитывается в соответствии с формулой PP I= Σ CFt, где t=1 I - начальные инвестиции, CFt - чистый денежный поток периода t, РР - период окупаемости Дисконтированный период DPP окупаемости рассчитывается аналогично простому периоду окупаемости, однако при суммировании чистого денежного потока производится его дисконтирование. Виды анализов инвестиционного проекта • Эффективности (рассмотрен выше) • Безубыточности (Точка безубыточности (в штуках); Точка безубыточности (в основной валюте); Запас финансовой прочности (в основной валюте); Запас финансовой прочности (в процентах); Операционный рычаг.) • Чувствительности (определение чувствительности показателей эффективности к изменениям различных параметров) • Сценарный (анализ различных сценариев реализации проекта) • Статистический (Все параметры от которых зависит эффективность проекта можно рассматривать как случайные факторы, оказывающие влияние на результат проекта. Цель статистического анализа состоит в определении степени воздействия случайных факторов на показатели эффективности проекта.) • Изменений (какие изменения происходят при учете новых параметров) • Потребности в инвестициях, их типа и порядка привлечения • Доходности участников проекта