Памятка клиентам: изменения в маржинальной торговле

реклама

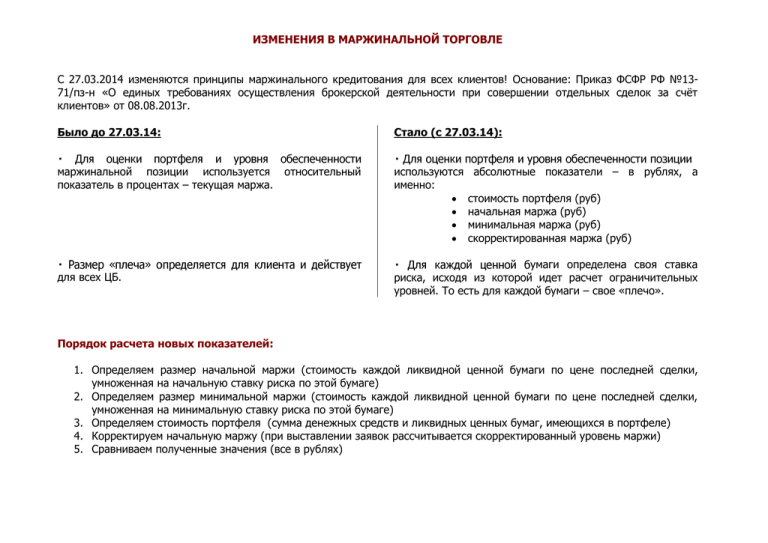

ИЗМЕНЕНИЯ В МАРЖИНАЛЬНОЙ ТОРГОВЛЕ С 27.03.2014 изменяются принципы маржинального кредитования для всех клиентов! Основание: Приказ ФСФР РФ №1371/пз-н «О единых требованиях осуществления брокерской деятельности при совершении отдельных сделок за счёт клиентов» от 08.08.2013г. Было до 27.03.14: маржинальной позиции используется показатель в процентах – текущая маржа. для всех ЦБ. Стало (с 27.03.14): относительный используются именно: абсолютные показатели – в рублях, а стоимость портфеля (руб) начальная маржа (руб) минимальная маржа (руб) скорректированная маржа (руб) умаги определена своя ставка риска, исходя из которой идет расчет ограничительных уровней. То есть для каждой бумаги – свое «плечо». Порядок расчета новых показателей: 1. Определяем размер начальной маржи (стоимость каждой ликвидной ценной бумаги по цене последней сделки, умноженная на начальную ставку риска по этой бумаге) 2. Определяем размер минимальной маржи (стоимость каждой ликвидной ценной бумаги по цене последней сделки, умноженная на минимальную ставку риска по этой бумаге) 3. Определяем стоимость портфеля (сумма денежных средств и ликвидных ценных бумаг, имеющихся в портфеле) 4. Корректируем начальную маржу (при выставлении заявок рассчитывается скорректированный уровень маржи) 5. Сравниваем полученные значения (все в рублях) Как связаны стоимость портфеля и маржа (начальная и минимальная)? 1. Если стоимость портфеля больше минимальной маржи и больше начальной маржи, то Вы можете открывать новые позиции и увеличивать имеющиеся 2. Если стоимость портфеля больше минимальной маржи, но меньше начальной маржи, то Вы можете только сокращать открытые ранее позиции 3. Если стоимость портфеля меньше минимальной маржи и меньше начальной маржи, то брокер обязан принудительно закрыть часть открытых Вами позиций (маржин-колл) Как определяется стоимость портфеля? Здесь никаких особых изменений нет: Стоимость портфеля = Все активы по ликвидным ценным бумагам и денежным средствам, за вычетом обязательств по ценным бумагам и денежным средствам. Другими словами, это все денежные средства и ликвидные ценные бумаги, которые есть в портфеле в наличии, плюс которые должны поступить в портфель в результате исполнения всех обязательств, минус те, которые должны уйти из портфеля. Оценка стоимости ЦБ происходит по цене последней сделки. Что такое размер начальной маржи? Размер начальной маржи – это величина возможной отрицательной переоценки позиции клиента (риск позиции), которая должна быть покрыта стоимостью портфеля клиента, при этом предполагается наличие дополнительного “запаса прочности”. Запас прочности подразумевает возможность клиента удерживать открытую позицию до определенного уровня даже при снижении стоимости портфеля ниже уровня начальной маржи (данный показатель аналогичен прежнему показателю “Ограничительный уровень маржи”). Рассчитывается путем применения начальной ставки риска (начального дисконта) к каждой ЦБ в портфеле. Пока размер стоимости портфеля > начальной маржи, вы можете выставлять заявки на покупку / продажу. Как только размер стоимости портфеля становится < начальной маржи, вы можете удерживать позиции или закрывать позиции. Открывать позиции в этом случае уже нельзя. При стоимости портфеля < начальной маржи брокер направит вам уведомление содержащее информацию о возможных последствиях, которые могут наступить в случае, если стоимость портфеля клиента станет меньше размера минимальной маржи Что такое размер минимальной маржи? Размер минимальной маржи – это величина возможной отрицательной переоценки позиции клиента (риск позиции), которая должна быть полностью покрыта стоимостью портфеля клиента, в противном случае позиция подлежит сокращению (данный показатель аналогичен прежнему показателю “Ликвидационный уровень маржи”). Рассчитывается путем применения минимальной ставки риска (минимального дисконта) к каждой ЦБ. Пока размер стоимость портфеля > минимальной маржи, вы можете удерживать позиции или закрывать позиции. Открывать позиции в этом случае уже нельзя. Как только размер стоимости портфеля становится < минимальной маржи, ваша позиция будет принудительно закрыта (маржин-колл). Что такое ставка риска? Ставка риска - это риск параметр, определяющий отношение обеспечения (т.е. имеющихся у клиента активов) к размеру позиции, которую может открыть клиент. Ставка риска устанавливается отдельно для каждой бумаги. При этом, в зависимости от направления открываемой позиции (long/short) она может различаться. Для краткости мы можем называть ставку риска знакомым всем термином – ДИСКОНТ. Для расчета начальной маржи и минимальной маржи используются разные значения дисконтов: начальный дисконт (начальная ставка риска) минимальный дисконт (минимальная ставка риска) При расчете дисконтов Компания использует значения риск-параметров рынка ценных бумаг, рассчитанные Национальным Клиринговым Центром, выполняющим функции Центрального контрагента на рынках Московской Биржи. Обращаем ваше внимание, что НКЦ может менять значения дисконтов прямо во время торгов, что моментально изменит показатели начальной, минимальной и скорректированной маржи по Вашим портфелям. Список ценных бумаг, в отношении которых Компания допускает совершение сделок с непокрытой позицией раскрывается на сайте Компании с ориентировочными дисконтами. По всем ценным бумагам, не включенным в данный список дисконт по умолчанию считается равным 100%. Размер плеча С 27 марта 2014 года клиенты в нашей компании подразделяются на 3 группы: 1. Немаржинальные клиенты - группа клиентов с признаком плеча 0 с пустым маржинальным списком ценных бумаг 2. Клиенты со стандартным уровнем риска (СУР) - группа клиентов с признаком плеча 1 с маржинальным списком ценных бумаг с повышенными дисконтами 3. Клиенты с повышенным уровнем риска (ПУР) - группа клиентов с признаком плеча 2 с маржинальным списком ценных бумаг с обычными дисконтами Для всех групп клиентов действуют следующие условия: Использование для торговли на ММВБ ИТС QUIK и webQuik (возможность подавать заявки с голоса сохраняется). Использование для торговли на ММВБ ИТС NetInvestor (возможность подавать заявки с голоса сохраняется). Для получения информации о дисконтах, списке ликвидных ценных бумаг, стоимости портфеля, начальной маржи и минимальной маржи используются установленные у клиента торговые терминалы. Для немаржинальных клиентов дисконты по всем ценным бумагам и облигациям, котирующимся на ММВБ, составляют 100%, т.е. возможность использования плеча отсутствует. Коэффициент достаточности средств Для упрощения контроля за состоянием портфеля в ИТС вводится специальный показатель –коэффициент достаточности средств. В разных ИТС он называется немного по-разному: ИТС QUIK и webQuik – уровень достаточности средств («УДС») в таблице « Клиентский портфель». ИТС Netinvestor – коэффициент достаточности средств («КДС») в таблице «Текущая маржа Т+». УДС (КДС)=(<Стоимость портфеля> – <Минимальная маржа>)/(<Начальная маржа> – <Минимальная маржа>). Данный показатель поможет Вам быстро сопоставить стоимость вашего портфеля и значения скорректированной маржи по нему. Значения УДС (КДС) могут находиться в пределах от -9,99 до 9,99. Если : 9.99 > УДС(КДС) > 1, это означает, что стоимость портфеля выше начальной маржи, и вы можете совершать сделки с частичным обеспечением. 1 > УДС (КДС) > 0 , это означает, что стоимость портфеля стала ниже начальной маржи, и вам необходимо произвести частично закрытие необеспеченных позиций, дабы избежать их принудительного закрытия (margincall) УДС ( КДС) < 0 - , это означает, что стоимость портфеля стала ниже минимальной маржи, и компания вынуждена провести по счету принудительное закрытие позиций (margincall). Вывод активов из портфеля Вывод денежных средств (ценных бумаг) из портфеля возможен только в том случае, если стоимость портфеля с учетом вывода остается выше значения начальной маржи. Как и ранее сумму средств, доступную для вывода, можно посмотреть в ИТС Quik в таблице «Клиентский портфель», настроив столбец «На покупку немаржинальных». Найдите меньшую из двух сумм в строчках Т0-Т1-Т2, именно эта сумма является доступной к выводу. Примеры расчетов: Покупка акций ОАО«Лукойл» Денежные средства — 1 000 000 руб.; Текущая цена покупаемых акций — 1 950 руб.; Количество акций — 1 000 шт.; Требуется: Рассчитать стоимость портфеля, размер начальной и минимальной маржи для клиентов двух категорий (стандартного (СУР) и повышенного (ПУР) уровня риска). Оценка плановой позиции по ЦБ = 1 950 × 1000 = 1 950 000 руб. Планируемая позиция по ДС = 1 000 000 – 1 950 × 1 000 = – 950 000 руб. Стоимость портфеля = 1 950 000 + (-950 000) = 1 000 000 руб. Далее, для расчета размера начальной маржи находим в таблице Ликвидных бумаг строку соответствующую акциям Лукойла и получаем нужные ставки дисконта (лонг) 43,75% и 25% для клиентов СУР и для ПУР соответственно. Откуда Размер начальной маржи для СУР = = 1 950 × 0,4375 × 1 000 = 853 125 руб. Размер начальной маржи для ПУР = 1 950 × 0,25 × 1 000 = 487 500 руб. и Для расчета размера минимальной маржи из той же таблицы находим другие ставки дисконта (лонг) : 25 % и 13,4 % для клиентов СУР и для ПУР соответственно. Откуда Размер минимальной маржи для СУР = 1 950 × 0,25× 1 000 = 487 500 руб. Размер минимальной маржи для ПУР = 1 950 × 0,134 × 1 000 = 261 300 руб. и УДС (КДС) для СУР = (1 000 000 – 487 500 ) / (853 125 – 487 500 ) = 1,40 УДС (КДС) для ПУР = (1 000 000 – 261 300 ) / (487 500 – 261 300 ) = 3,27 Короткая продажа акций ОАО «Лукойл» Денежные средства — 1 000 000 руб.; Текущая цена продаваемых акций — 1 950 руб.; Количество акций — 500 шт.; Требуется: Рассчитать стоимость портфеля, размер начальной и минимальной маржи для клиентов двух категорий (стандартного (СУР) и повышенного (ПУР) уровня риска). Оценка плановой позиции по ЦБ = 1 950 × (-500) = - 975 000 руб. Планируемая позиция по ДС = 1 000 000 + 1 950 × 500 = 1 975 000 руб. Стоимость портфеля = 1 975 000 + (-975 000) = 1 000 000 руб. Далее, для расчета размера начальной маржи находим в таблице Ликвидных бумаг строку соответствующую акциям Лукойла и получаем нужные ставки дисконта (шорт) 56,25% и 25 % для клиентов СУР и для ПУР соответственно. Откуда Размер начальной маржи для СУР = = 1 950 × 0,5625 × 500 = 548 437 руб. Размер начальной маржи для ПУР = 1 950 × 0,25 × 500 = 243 750 руб. и Для расчета размера минимальной маржи из той же таблицы находим другие ставки дисконта (шорт) : 25 % и 11,8 % для клиентов СУР и для ПУР соответственно. Откуда Размер минимальной маржи для СУР = 1 950 × 0,25× 500 = 243 750 руб. Размер минимальной маржи для ПУР = 1 950 × 0,118 × 500 = 115 050 руб. УДС (КДС) для СУР = (1 000 000 – 243 750 ) / (548 437 – 243 750 ) = 2,48 УДС (КДС) для ПУР = (1 000 000 – 115 050 ) / (243 750 – 115 050 ) = 6,88 Важные моменты: - Клиент может совершать операции, приводящие к снижению стоимости портфеля не ниже размера начальной маржи - При снижении стоимости портфеля ниже размера минимальной маржи - Брокер принудительно закрывает часть позиций Клиента до уровня выше начальной маржи - Размер плеча будет различный для каждой ценной бумаги, исходя из размера дисконта. События, которые могут привести к снижению стоимости портфеля ниже размера начальной маржи: - Рыночные риски - Насчитанные Клиенту пени, штрафы или НДФЛ - Сделки РЕПО - Исключение ценных бумаг из списка ликвидных ценных бумаг - Изменение Дисконта, рассчитанного Центральным Контрагентом Отображение новых параметров в ИТС Quik В торговом терминале QUIK появятся следующие изменения в основных таблицах: Таблица Клиентский портфель: Стоимость портфеля Начальная маржа (сумма в рублях, ниже этого уровня брокер не исполняет заявки клиента, приводящие к снижению стоимости портфеля ниже начальной маржи) - Скорректированная маржа (сумма в рублях, рассчитываемая с учетом активных заявок клиента и/или частично исполненных) - Минимальная маржа (сумма в рублях, если стоимость портфеля становится ниже этого показателя, брокер закрывает часть позиций клиента до уровня начальной маржи) - УДС – уровень достаточности средств, технический показатель, помогающий клиенту вести контроль рисков - Плечо – признак, показывающий к какой группе относится Клиент (0 – Немаржинальные, 1 – для клиентов СУР и 2 – для клиентов ПУР) Обратите внимание на то, что значения параметров «Текущее плечо», «Уровень маржи» и ряд других, устаревших показателей – рассчитываться не будут. Вы можете убрать эти значения из таблицы. - Теперь подробнее о новых параметрах: «Начальная маржа» – отражает стоимость портфеля клиента (бумаги/деньги) с учетом дисконтирующих коэффициентов (указаны в абсолютной величине) Dlong и Dshort, которые можно открыть, кликнув правой клавишей мышки на таблицу «Клиентский портфель»: «Минимальная маржа» - вычисляется аналогично размеру «начальной маржи», но при использовании скорректированных значений дисконтов D min long и D min short. Если по бумаге дисконты не указаны, они составляют единицу или 100%. По такой бумаге невозможно открытие непокрытой позиции. УДС – уровень достаточности средств. Рассчитывается по формуле: УДС=(<Стоимость портфеля> – <Минимальная маржа>)/(<Начальная маржа> – <Минимальная маржа>). ----------------------------------------------------------------------- Теперь коснемся параметра «Статус» в таблице «Клиентский портфель»: Этот параметр показывает состояние стоимости портфеля относительно уровня маржи: «Нормальный», если стоимость портфеля больше либо равна скорректированной марже. «Ограничение», если стоимость портфеля меньше скорректированной маржи и/или больше либо равна начальной марже. «Требование», если стоимость портфеля меньше начальной маржи и/или больше либо равна минимальной марже. И статус «Закрытие», если стоимость портфеля будет меньше размера минимальной маржи. Также для большей наглядности в таблице «Клиентский портфель» реализована настройка «Выделять строки цветом», где можно выбрать различные цвета для различного «Статуса». Отображение новых параметров в ИТС NetInvestor В торговом терминале NetInvestor появятся следующие изменения в основных таблицах: Таблица «Текущая маржа Т+»: - Стоимость портфеля Начальная маржа (сумма в рублях, ниже этого уровня брокер не исполняет заявки клиента, приводящие к снижению стоимости портфеля ниже начальной маржи) Скорректированная маржа (сумма в рублях, рассчитываемая с учетом активных заявок клиента и/или частично исполненных) Минимальная маржа (сумма в рублях, если стоимость портфеля становится ниже этого показателя, брокер закрывает часть позиций клиента до уровня начальной маржи) КДС – коэффициент достаточности средств, технический показатель, помогающий клиенту вести контроль рисков КДС=(<Стоимость портфеля> – <Минимальная маржа>)/(<Начальная маржа> – <Минимальная маржа>). - Плечо – признак, показывающий к какой группе относится Клиент (0 – Немаржинальные, 1 – для клиентов СУР и 2 – для клиентов ПУР) - Обратите внимание на то, что значения параметров «Стоимость активов», «Уровень маржи» и ряд других, устаревших показателей – рассчитываться не будут. Вы можете убрать эти значения из таблицы. ВНИМАНИЕ!!!! В случае изменения дисконта КЦ пересчет всех маржинальных показателей произойдет автоматически!