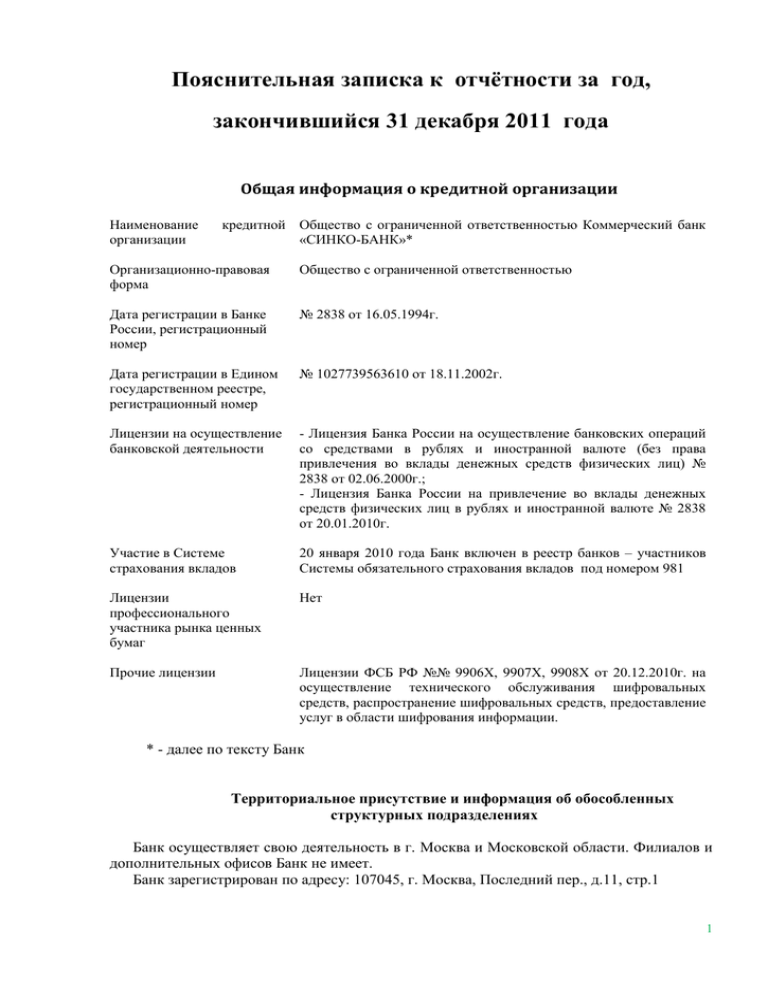

Пояснительная записка к отчётности за год, - Синко-Банк

реклама